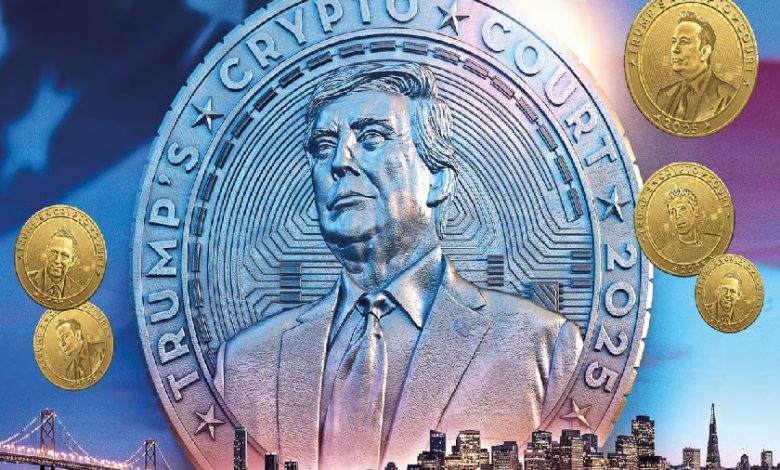

حمله هکرها به رمزارز ترامپ

شرکت رمزارزی World Liberty Financial (WLF)، که با حمایت دونالد ترامپ فعالیت میکند، اعلام کرد استیبلکوین اصلی آن با وجود حملهای که حسابهای شبکههای اجتماعی برخی از بنیانگذارانش را هدف قرار داد، «کاملا ایمن» باقی مانده است. این حمله بهطور موقت باعث شد برابری این توکن با دلار آمریکا مختل شود. این شرکت اواخر روز دوشنبه اعلام کرد هکرها بهصورت «غیرمجاز» به برخی از حسابهای X (توییتر سابق) متعلق به همبنیانگذاران آن دسترسی پیدا کردهاند؛ اقدامی که WLF آن را «حملهای هماهنگ» توصیف کرد. به گفته این شرکت، این حادثه صرفا حسابهای شبکههای اجتماعی را هدف قرار داده و هیچگونه تاثیری بر زیرساختهای اصلی یا «کیفپولهای» دیجیتال که توکنها در آنها نگهداری میشوند، نداشته است.

استیبلکوین این شرکت، با نام USD ۱، پیشتر در روز دوشنبه از سطح یک دلار، که برای حفظ آن طراحی شده است، پایینتر رفت و بر اساس دادههای شرکت اطلاعاتی CoinGecko، تا سطح ۹۹.۴ سنت کاهش یافت.

WLF همچنین اعلام کرد برخی افراد تاثیرگذار در شبکههای اجتماعی برای انتشار «FUD»، مخفف ترس، عدم اطمینان و تردید، پول دریافت کردهاند تا ارزش USD ۱ را کاهش دهند و از «آشوب ساختگی» سود ببرند. این شرکت، با این حال، مدرکی برای اثبات این ادعا ارائه نکرد. WLF در پیامی در شبکه X اعلام کرد: «تمام داراییهای USD ۱ کاملا ایمن، محافظتشده و بهطور کامل پشتیبانی شدهاند. زیرساختها و تیم ما دقیقا مطابق طراحی عمل کردند».

این حمله تنها چند روز پس از آن رخ داد که این شرکت یک گردهمایی مجلل یکروزه در اقامتگاه مارالاگو متعلق به دونالد ترامپ در وست پالم بیچ برگزار کرده بود؛ رویدادی که در آن چهرههای برجسته حوزه مالی و رمزارز، به همراه افراد مشهور، حضور داشتند. تیم بنیانگذاران این شرکت شامل دونالد ترامپ جونیور و اریک ترامپ، پسران رئیسجمهور، و همچنین الکس و زک ویتکاف، پسران استیو ویتکاف-میلیاردر حوزه املاک و فرستاده ویژه ایالات متحده در امور خاورمیانه-است.

استیبلکوین USD ۱ اکنون به پنجمین استیبلکوین بزرگ جهان از نظر حجم در گردش تبدیل شده و ارزش بازار آن حدود ۵میلیارد دلار برآورد میشود. در مقابل، استیبلکوینهای شرکتهای رقیب Tether و Circle بهترتیب ارزشی معادل ۱۸۵میلیارد دلار و ۷۳میلیارد دلار دارند. شرکت WLF از طریق دریافت سود از اوراق خزانهداری آمریکا که برای پشتیبانی USD ۱ نگهداری میکند، درآمد کسب میکند. بهعنوان مثال، یک استیبلکوین ۵میلیارد دلاری که با اوراق دولتی با بازده ۳درصد پشتیبانی شود، سالانه حدود ۱۵۰میلیون دلار سود ایجاد میکند. زک ویتکاف هفته گذشته در نشست مارالاگو بر مقیاس فعالیت این شرکت و «اثبات ذخایر در زمان واقعی» تاکید کرد و گفت: «هر بار که USD ۱ ایجاد میشود، این سرمایه مستقیما به اوراق خزانهداری آمریکا وارد میشود. ما همین حالا نیزمیلیاردها دلار تقاضا برای بدهی دولت ایالات متحده ایجاد کردهایم».

نظارت بر ذخایر و نقش صرافی بایننس

گزارشهای ماهانه ذخایر USD ۱ توسط شرکت رمزارزی BitGo تهیه و از نظر دقت بررسی میشود. این شرکت همچنین مسوول صدور و بازخرید این استیبلکوین است. این گزارشها سپس توسط موسسه حسابداری Crowe LLP و بر اساس استانداردهای تایید تعیینشده توسط انجمن حسابداران رسمی آمریکا مورد بررسی قرار میگیرند. طبق دادههای شرکت تحلیل رمزارز Arkham، نزدیک به ۴٫۵میلیارد دلار از USD ۱ در صرافی Binance نگهداری میشود. این صرافی توسطمیلیاردر رمزارزی، چانگپنگ ژائو که با نام CZ شناخته میشود، همبنیانگذاری شده است. او در کنفرانس هفته گذشته WLF حضور داشت.

ژائو در سال ۲۰۲۳ به اتهام کیفری مربوط به عدم جلوگیری از پولشویی در صرافی بایننس اعتراف کرده بود، اما در ماه اکتبر توسط رئیسجمهور ایالات متحده مورد عفو قرار گرفت. زک ویتکاف همچنین سال گذشته اعلام کرد شرکت سرمایهگذاری MGX مستقر در ابوظبی از USD ۱ برای نهاییکردن سرمایهگذاری ۲میلیارد دلاری خود در صرافی بایننس استفاده کرده است. در هفتههای اخیر، بازار رمزارزها با موجی از فروش گسترده مواجه شده است. قیمت بیتکوین در روزهای اخیر حدود ۴ درصد کاهش یافت و به کانال ۶۴ هزار دلاری رسید؛ رقمی که تقریبا ۵۰ درصد پایینتر از اوج آن در اوایل ماه اکتبر است. (دنیای اقتصاد)