رئیس اداره اجرای مرکز تنظیم مقررات نظام پایانههای فروشگاهی با بیان اینکه مودیانی که به قانون پایانههای فروشگاهی تمکین کنند در هر سال مشمول ۲۴ میلیون تومان مشوق خواهند شد، گفت: عجله در اجرای قانون در بسیاری از موارد به ماهیت آن صدمه میزند.

به گزارش تسنیم، از هفته گذشته سازمان امور مالیاتی فراخوان ثبتنام سامانه پایانههای فروشگاهی را صادر کرد و به گفته وزیر اقتصاد قرار بود در هفته جاری از آن رونمایی شود. به گفته مسئولان سازمان امور مالیاتی در حال حاضر هر سه زیر سامانه اصلی مربوط به قانون پایانههای فروشگاهی و سامانه مودیان آماده شده و با ثبتنام تدریجی مودیان کار خود را آغاز خواهد کرد.

برای روشنتر شدن ابعاد مختلف قانون پایانههای فروشگاهی از اهداف تا شیوه اجرا با اشکان هراتی رئیس اداره اجرای مرکز تنظیم مقررات نظام پایانههای فروشگاهی گفتگو شده است.

تسنیم: بحثهای زیادی در خصوص شیوه اجرا و امکانات سخت افزاری آن وجود دارد اما پیش از این موارد این سوال وجود دارد که هدف از تصویب و اجرای این قانون چه بوده است و در نهایت قرار است که به چه نتیجهای برسیم؟

هراتی: برای تبیین بحث پایانههای فروشگاهی لازم است تاریخچهای از پیدایش آن را بررسی کنیم. قانونگذاران همواره به دنبال ثبت اطلاعات معاملات مربوط به فعالان اقتصادی و تصمیم گیری بر اساس اطلاعات موثق در نظام مالیاتی کشور بودند، در نتیجه برای مستندسازی اطلاعات در قالب مشخص و قابل استناد، قوانین مختلفی وضع شد.

اولین آنها به اصلاحیه قانون نظام صنفی کشور بازمیگردد. براساس این قانون اتاق اصناف ایران ملزم شد تا در سال 1382 ابتدا صندوقهای مکانیزه فروش را پیادهسازی کند که اجرای این قانون ناکام ماند. پس از این موضوع وزارت بازرگانی در اجرای ماده 121 قانون برنامه پنجم توسعه ملزم شد تا با همکاری سازمان امور مالیاتی و شورای اصناف کشور سامانه صندوق فروش را راهاندازی و اجرا کند که متاسفانه این قانون نیز به مرحله اجرا نرسید.

در امتداد این موارد، سازمان امور مالیاتی در اصلاحیه قانون مالیاتهای مستقیم سال 1394 در اجرای ماده 169 قانون مالیاتهای مستقیم ملزم شد تا صندوقهای مکانیزه فروش را پیادهسازی کند و به موجب آن خریداران و فروشندگان اطلاعات مربوط به معاملات خود را به همراه مشخصات فروشنده و خریدار به سازمان امور مالیاتی ارسال کنند.

اما در نهایت و در سال 1398 در راستای ایجاد یک تحول بنیادی و تغییر پارادایم در نظام مالیاتستانی کشور، قانونی تحت عنوان قانون پایانههای فروشگاهی و سامانه مودیان در مجلس شورای اسلامی مصوب شد. این قانون با هدف ایجاد شفافیت، جلوگیری از فرار مالیاتی و در نهایت برقراری عدالت مالیاتی مصوب شد.

به موجب ماده 3 این قانون، سازمان امور مالیاتی مکلف شد تا سامانه مودیان را ظرف 15 ماه راهاندازی کند و امکان ثبتنام اشخاص مشمول قانون در سامانه فراهم شود. متاسفانه به علت مشکلاتی که بخشی از آن به نواقص و کاستیهای موجود در دولت قبل بازمیگشت، راهاندازی این سامانه به تعویق افتاد و به تبع آن اجرای قانون نیز با تاخیر مواجه شد.

اما با روی کار آمدن دولت سیزدهم، راهاندازی سامانه مودیان و به طور کلی اجرای قانون پایانههای فروشگاهی در راستای هوشمندسازی نظام مالیاتی در اولویت برنامههای سازمان امور مالیاتی قرار گرفت و در کمتر از 10 ماه، تیم جدیدی که در سازمان امور مالیاتی مستقر شد، با اجرای یک مدل مفهومی تسهیلگر موفق شد تا سامانه مودیان را راهاندازی کند. در دو هفته گذشته نیز اطلاعیه مربوط به ثبتنام و عضویت در سامانه از سوی سازمان امور مالیاتی صادر شد.

از جمله نتایج اجرای این قانون که متوجه مودیان و فعالان اقتصادی خواهد شد، برقراری شفافیت اقتصادی است. هوشمندسازی نظام مالیاتی، جلوگیری از فرار مالیاتی، حذف و کاهش تشخیص های مالیاتی علیالراس، دریافت مالیات های منطبق با درآمد و به دنبال آن برقراری عدالت مالیاتی و در نهایت رضایت فعالان اقتصادی و مودیان از جمله نتایج اجرای کامل این قانون خواهد بود.

تسنیم: در حال حاضر در خصوص چگونگی صورت حسابها و فرآیند مربوط به آن ابهاماتی برای مودیان وجود دارد، با توجه به آغاز فرآیند ثبتنام مودیان چگونه باید صورت حساب الکترونیکی صادر کنند؟

هراتی: بر اساس قانون مودیان ملزم هستند تا برای کلیه معاملات مربوط به کالا و خدمات خود صورتحساب صادر کنند. فروشندگان علاوه بر این که یک نسخه از صورتحساب را به خریدار تحویل میدهند، باید اطلاعات این صورت حساب را نیز برای سامانه مودیان ارسال کنند.

این اطلاعات در اجرای کامل قانون منبع محاسبه مالیات بر ارزش افزوده مودیان قرار می گیرد. همچنین در مرحله بلوغ و تکامل سیستم و براساس ماده 19 قانون پایانه های فروشگاهی، این اطلاعات میتواند منبعی برای تهیه اظهارنامه های مالیات بر عملکرد مودیان باشد. مودیان میتوانند بر مبنای این اطلاعات اظهارنامه مالیات بر عملکردی که سازمان امور مالیاتی تهیه کرده است را مشاهده کنند. مودیان صرفا میتوانند برخی اقلام اطلاعاتی مورد نیاز برای محاسبه مالیات بر عملکرد نظیر حقوق و دستمزد، اجازه و استهلاکات را به این اطلاعات اضافه کند.

صدور صورتحساب های الکترونیکی با استفاده از ابزاری انجام میشود که در قانون به عنوان پایانه فروشگاهی از آن یاد شده است.

اولین قابلیت این ابزار این است که بتواند به شبکه پرداخت الکترونیکی رسمی کشور متصل شود. ویژگی دیگر این ابزار این است که بتواند به سامانه مودیان متصل شود و در نهایت باید قابلیت صدور صورتحساب های الکترونیکی منطبق با استانداردهای سازمان امور مالیاتی کشور را داشته باشد.

با توجه به این تعریف انواع ابزار ها و دستگاه ها از جمله رایانهها، تلفنهای هوشمند، دستگاههای کارتخوان بانکی معمولی و اندرویدی (دارای قابلیت برنامهریزی انواع کالاها با نرخ های متفاوت مالیات بر ارزش افزوده)، درگاه های پرداخت الکترونیکی و هر نرم افزاری یا سخت افزاری که بتواند ویژگیهای لازم را داشته باشد، می تواند به عنوان پایانه فروشگاهی در نظر گرفته شود.

دستگاههای کارتخوانی که در حال حاضر مورد استفاده قرار میگیرد تنها در خصوص کالاهای خاص با نرخهای ثابت مالیات بر ارزش افزوده(کالاهای تک نرخی) میتوانند مورد استفاده قرار بگیرند. در نتیجه مؤدیانی که چنین شرایطی دارند میتوانند طبق الزامات و ضوابط معین از دستگاههای کارتخوانی که قابلیت برنامهریزی ندارند نیز به عنوان پایانه فروشگاهی استفاده کنند.

اما مودیان باید در جریان باشند که فاکتورهایی که در مقطع کنونی از دستگاههای کارتخوان صادر میشود صورت حساب الکترونیکی نیست بلکه صرفا فاکتور دستگاه ابزار پرداخت است. در مقطع کنونی و تا پیش از اجرای قانون، دستگاه کارتخوان را به عنوان ابزار پرداخت شناسایی میکنیم نه پایانه فروشگاهی.

چنانچه دستگاهی بتواند صورت حساب مورد نظر را منطبق بر استانداردهای تعیین شده صادر و آن را به سازمان امور مالیاتی ارسال کنند، آن زمان به عنوان پایانه فروشگاهی در نظر گرفته خواهند شد که میتوانند تعداد زیادی از اصناف را پوشش بدهند.

ما سامانه مودیان را نیز داریم. این سامانه وظیفه جمعآوری صورت حسابها، محاسبه مالیات بر ارزش افزوده و نمایش اطلاعات مربوط به صورت حسابهای الکترونیکی را هم برای خریدار و هم برای فروشنده به عهده دارد.

تسنیم: مکانیسم ارسال صورت حساب الکترونیکی برای سازمان امور مالیاتی به خصوص در مورد دستگاههای کارتخوان غیر اندرویدی چگونه است؟ نکته دیگر این است که این صورت حسابها باید به صورت آنلاین به سازمان امور مالیاتی ارسال شود یا ارسال صورت حسابها به صورت آفلاین خواهد بود؟

هراتی: پایانههای فروشگاهی میتوانند به هر دو صورت آنلاین یا آفلاین در نظر گرفته شوند. با توجه به این مسئله ارسال اطلاعات نیز به صورت آنلاین و آفلاین خواهد بود(هر دو روش مورد استفاده قرار خواهد گرفت). مودیان میتوانند صورت حسابهای خود را به صورت مستقیم به سازمان امور مالیاتی ارسال کنند.

همچنین افراد میتوانند از خدمات شرکتهایی که از آنها به عنوان شرکتهای معتمد ارائه کننده خدمات مالیاتی یاد میشود، استفاده کنند. این شرکتها زیر ساختها و امکانات لازم در این حوزه را دارند. شرکتهای معتمد مجوز خود را از سازمان امور مالیاتی دریافت میکنند.

این شرکتها توانایی و تجهیزات لازم برای صدور و ارسال اطلاعات صورت حسابهای الکترونیکی را در اختیار مودیان قرار میدهند. از جمله وظایف این شرکتها ثبت و نگهداری اطلاعات مربوط به صورت حسابهای الکترونیکی، پشتیبانی از مودیان در این حوزه و صدور و ارسال اطلاعات صورت حسابهای الکترونیکی به سازمان امور مالیاتی است.

به عبارت دیگر امکان ارسال اطلاعات به صورت برخط یا غیربرخط و همچنین به صورت مستقیم(توسط مودی) یا غیرمستقیم(توسط شرکتهای معتمد) وجود دارد.

دسترسی برخط برای بسیاری از مناطق کشور وجود ندارد و نمیتوانیم بگوییم که تمامی کسب و کارهای موجود در کشور به اینترنت و با سرعت بالا دسترسی دارد. مودیانی که از زیرساخت های لازم برخوردار هستند می توانند خودشان به صورت مستقیم ارسال اطلاعات صورتحساب ها را انجام دهد.

بسیاری از مودیان ما به خصوص در بخش اشخاص حقوقی ممکن است از زیرساختهای لازم برخوردار باشند تا بتوانند صورتحساب های خود را در یک بستر امن و با استاندارد هایی که سازمان امور مالیاتی اعلام کرده، ارسال کنند.

تسنیم: در چند مورد به بحث استانداردهای لازم برای صدور صورت حساب الکترونیکی اشاره شد، این استانداردها چیست؟

هراتی: استاندارها از چند بخش تشکیل شدهاند. بخشی از استانداردها مربوط به مشخصات و ویژگیهای فنی پایانه فروشگاهی و حافظه مالیاتی است. بخش دیگر مربوط به نحوه ارسال اطلاعات از پایانه فروشگاهی به سامانه مودیان و بخشی نیز مربوط به امنیت و زیرساختی است که در سازمان امور مالیاتی بررسی خواهد شد.

این موارد در قالب یک سند در اختیار مودیان قرار میگیرد و بر روی سامانههای سازمان امور مالیاتی بارگزاری میشود. مؤدیان و شرکتهای معتمد نیز به این اسناد دسترسی دارند و باید پایانههای فروشگاهی خود را براساس همین اسناد تهیه کنند. سازمان امور مالیاتی قصد مداخله در کسب و کار مودیان را نداشته و هدف اولیه این قانون این است که هیچ تداخلی در کسب و کار مودیان ایجاد نشود.

در حقیقت هدف ما این است که هیچ یک از کسب و کارها به دلیل اجرای قانون پایانههای فروشگاهی و سامانه مؤدیان دچار چالش نشود چراکه در مقطع کنونی و با توجه به شرایط اقتصادی، مودیان با چالشهایی مواجه هستند. تمامی برنامهها و سیاستهای ما در جهت تسهیل اجرای قانون برای مودیان است تا در مرحله اجرا مودیان رضایت داشته باشند و همچنین سازمان امور مالیاتی به اطلاعات موثق و قابل استنادی دسترسی داشته باشد.

با اجرای کامل این قانون محاسبات مالیاتی از این پس براساس یک نظام هوشمند پیش خواهد رفت و امیدوار هستیم پس از آن کمترین مداخله انسانی را در تشخیص مالیاتها شاهد باشیم.

تسنیم: قانون پایانههای فروشگاهی از جمله قوانینی است که در سالهای اخیر به تصویب رسیده و به گفته کارشناسان حوزه مالیات یک قانون نوین و مترقی محسوب میشود، در عین حال قانونگذاران و به بحث ضمانت اجرای قانون(مشوقها و جرایم) توجه داشته است. با توجه به این موضوع در قانون پایانههای فروشگاهی چه مشوقها و جرایمی برای مودیان در نظر گرفته شده است؟

هراتی: برداشت ما این است که متخلفین مالیاتی در تمامی اصناف و مشاغل در حداقل قرار گرفتهاند و در ابتدا برداشت ما این است که مودیان ما قابل اعتماد هستند. در قانون پایانههای فروشگاهی و در ماده 4 نیز تاکید شده که اصل بر صحت اطلاعات ثبت شده در سامانه مودیان است.

براین اساس از این پس مودیانی که در سامانه مودیان ثبت نام میکنند و صورت حسابهای خود را از طریق پایانههای فروشگاهی برای سامانه مودیان ارسال میکنند، دیگر با مراجعه ماموران مالیاتی مواجه نخواهند بود. به این معنا که پس از اجرای این قانون ماموران مالیاتی حق مراجعه به محل کسب و کار افراد را نخواهند داشت.

محاسبه مالیات نیز صرفا براساس اطلاعات ثبت شده در سامانه مودیان انجام خواهد شد مگر اینکه مودیان مرتکب تخلفاتی از جمله کتمان معاملات تجاری، عدم صدور صورت حساب الکترونیکی، کم اظهاری و بیش اظهاری در اظهارات مالیاتی خود شده باشند.

از سوی دیگر در اجرای ماده 169 قانون مالیاتهای مستقیم، تا پیش از این مودیان تکلیف داشتند تا فهرست معاملات خود را برای هر دوره به سازمان امور مالیاتی ارسال کنند. پس از اجرای قانون پایانههای فروشگاهی و سامانه مودیان و براساس ماده 7 این تکلیف از گردن مودیان ساقط خواهد شد و مودیان دیگر الزامی به ارسال فهرست معاملات خود ندارند. صورت حسابهای الکترونیکی که ارسال میشود همان مفهوم را برای سازمان امور مالیاتی خواهد داشت.

مودیانی که از نرم افزارهای حسابداری مورد تایید نظام پایانههای فروشگاهی و سامانه مودیان استفاده میکنند دیگر الزامی به نگهداری دفاتر و مدارک موجود در قانون مالیاتهای مستقیم و قانون مالیات بر ارزش افزوده نخواهند داشت.

از جمله مشوقهای دیگری که این قانون برای مودیان در نظر گرفته این است که اگر اظهارنامههایی که مودیان برای سازمان امور مالیاتی ارسال میکنند با اطلاعات موجود در سامانه مودیان منطبق باشد و هیچگونه تناقض و مغایرت میان اظهارنامه ارائه شده با اطلاعات موجود در پایگاه داده سازمان وجود نداشته باشد، این اظهارنامهها بدون رسیدگی پذیرفته خواهد شد.

همچنین مشوق مربوط ماده 17 قانون پایانههای فروشگاهی نیز وجود دارد. براین اساس صاحبان مشاغل موضوع فصل چهارم باب سوم قانون مالیاتهای مستقیم که به اجرای قانون تمکین کردند، با استفاده از پایانه فروشگاهی خود صورت حساب الکترونیکی صادر کردند و خریدهای خود را نیز از مؤدیان عضو سامانه مودیان انجام دادهاند، برای هر دوره مالیاتی(سه ماه) تا سقف 6 میلیون تومان از سازمان امور مالیاتی مشوق همکاری دریافت میکنند که در طی یک سال سقف این مشوق برابر با 24 میلیون تومان خواهد شد.

مزایای دیگری نیز در اجرای این قانون برای مودیان پیشبینی شده که از جمله آنها محاسبه مالیات منطبق با درآمد مودیان و استقرار عدالت مالیاتی است. محاسبه مالیات براساس اطلاعاتی است که خود مودیان برای ما ارسال میکنند و استناد سازمان امور مالیاتی تنها به همان اطلاعات خواهد بود و دیگر تشخیص مامور مالیاتی برای مودیانی که به این قانون تمکین کنند، وجود نخواهد داشت، در نتیجه شاهد سطح بالایی از عدالت مالیاتی خواهیم بود.

این نکته را نیز باید در نظر داشت که توقعات از اجرای این قانون باید در حد معقول و کارشناسی باشد. این قانون در بسیاری از کشورها اجرا شده است. در سایر کشورها فاصله تصویب تا اجرای این قانون حداقل به صورت میانگین دو تا سه سال بوده است. وقتی دولت جدید مستقر شد شاهد بودیم که در کمتر از یک سال سامانه مودیان راه اندازی شد و سازمان امور مالیاتی نیز خود را آماده اجرای قانون کرد.

اما نباید توقع داشت که در لحظه اجرای این قانون فرار مالیاتی به صفر برسد و تمام اهداف قانون یک شبه محقق شود. تحقق اهداف این قانون نیازمند یک عزم ملی و مشارکت همگانی است. همه مودیان باید پای کار باشند. تمامی سازمانها و ارگانهای اجرایی نیز باید به صورت جهادی برای اجرای این قانون بسیج شوند.

این قانون صرفا توسط سازمان امور مالیاتی قابل اجرا نیست. ضمن اینکه صرفا سازمان امور مالیاتی مسئول بهرهبرداری از اطلاعات سامانه مودیان نیست بلکه دستگاههای مختلف در آینده و در مرحله تکامل و بلوغ سامانه مودیان جهت جلوگیری از قاچاق کالا، جلوگیری از احتکار و ساماندهی نظام توزیع کالا از اطلاعات این سامانه استفاده خواهند کرد.

وقتی شما اطلاعات در اختیار داشته باشید، مدیریت در سطح کشور سادهتر خواهد شد و میتوان به دستاوردهای بسیار خوبی نیز رسید اما در نظر داشته باشیم که این دستاوردها در مرحله بلوغ و تکامل سیستم محقق خواهد شد و نه در ابتدای اجرای قانون.

از ماده 22 قانون پایانههای فروشگاهی و سامانه مودیان بحث ضمانتهای اجرای قانون مطرح شده است. قانون پایانههای فروشگاهی قانون محکمی است و برای آن ضمانتهای اجرایی سنگینی در نظر گرفته شده است. در این بخش از قانون جرایم بسیار سنگینی برای مودیان در نظر گرفته شده است.

همچنان که مشوقهای خوبی برای مودیان و مصرفکنندگان در این قانون در نظر گرفته شده اما در مقابل ضمانتهای اجرای سنگینی نیز در نظر گرفته شده است. به طور مثال اگر مودیان در سامانه ثبت نام نکنند همچنان مشمول تشخیص مالیات با نظر ماموران مالیاتی خواهند شد و طبق روال گذشته با آنها برخورد خواهد شد. البته این موارد در حال حاضر محدود به بحث مالیات بر ارزش افزوده است.

اگر مودیان در سامانه ثبت نام کنند اما صورت حساب الکترونیکی صادر نکنند، حافظه مالیاتی خود را در اختیار افراد دیگر قراردهند و یا از حافظه مالیاتی اشخاص دیگری استفاده کنند، صورت حسابهای الکترونیکی را مخدوش کنند یا صورت حساب چاپی به مشتری خود ارائه نکنند و اخلالی در نظام پایانههای فروشگاهی ایجاد کنند با جریمههای بسیار زیاد و سنگینی مواجه خواهند شد.

به طور مثال در صورت مخدوش کردن یا عدم تحویل صورت حساب، جریمه در نظر گرفته شده حداقل به ازای هر صورت حساب برابر با دو میلیون تومان خواهد بود. در نتیجه در صورت به کارگیری مکانیزمهای تخلف در مقابل یک نظام مالیاتی هوشمند، متخلفین ضرر مضاعفی را متحمل خواهند شد.

تسنیم: با توجه به اینکه قانون پایانههای فروشگاهی تمامی مشاغل و اصناف را در دایره شمول خود دارد و تمامی کسب و کارها باید ظرف سه ماه در سامانه ثبت نام کنند، چه برنامهای برای دعوت هرچه سریع تر مردم به ثبت نام در سامانه مودیان در نظر گرفته شده است؟

هراتی: قاعدتا این کار نیاز به فرهنگسازی دارد و نمیتوان گفت که متولی آن صرفا سازمان امور مالیاتی است. تمامی دستگاهها و رسانههای کشور باید در این زمینه کمک کنند. در خصوص زمان سه ماهه ثبت نام نیز باید گفت که این کاری است که از دولت قبل باید انجام میگرفت.

فرهنگسازی و آموزش در این حوزه در دولت قبل روی زمین باقی ماند. از زمانی که دولت سیزدهم مستقر شد این کار را شروع کردیم و در بین همکاران سازمان امور مالیاتی نیز جلسات آموزشی آغاز شده است.

در بخش جامعه نیز همانطور که در بند 2 قانون پایانههای فروشگاهی به آن اشاره شده است، سازمان امور مالیاتی به همراه اتاق اصناف ایران مکلف به آموزش، مشاوره و توانمندسازی مودیان در این حوزه شده است. براساس قانون اتاق اصناف نیز در این زمینه مکلف شده تا وظایفی را انجام دهد و همکاریهایی نیز با نظام صنفی کشور خواهیم داشت.

در این خصوص برنامهریزی صورت گرفته است اما از کل جامعه و ارگانها همچون اتاق بازرگانی، اتاق تعاون و همچنین اتاق اصناف ایران تقاضا داریم در این زمینه همکاری و مشارکت لازم را داشته باشند. سازمان امور مالیاتی نیز معتقد است که اجرای قانون پایانههای فروشگاهی نیازمند فرهنگسازی است و تمام ظرفیت خود را در این زمینه به کار گرفته است. امیدوار هستیم تا پیش از زمان اجرای قانون و فراخوان اجرا، کلیه اصناف و اشخاص مشمول آموزشهای لازم را دیده باشند.

باید در نظر داشته باشیم که نقطه مشترک آحاد جامعه ما رسانه است و این رسالتی است که رسانه نیز در خصوص اجرای قانون پایانههای فروشگاهی به عهده دارد.

با اجرای کامل قانون پایانههای فروشگاهی و سامانه مودیان انقلابی در نظام مالیاتستانی کشور رخ خواهد داد. چارچوب نظام مالیات ستانی کشور در حال تغییر است. در حقیقت در حال عبور از روش سنتی دستی که مودیان اعتراضات بسیاری در خصوص آن دارند هستیم.

البته در این فرآیند مامورین مالیاتی اطلاعاتی در اختیار نداشتند. دفاتر اسناد و مدارک نیز به صورت شفاف دریافت نمیشد. در نتیجه مامورین مالیاتی تنها براساس شواهد موجود میتوانستند مالیات تعیین کنند و چارهای جز این نداشتند. حال ما به سراغ سیستمی رفتیم که کاملا شفاف است و با استفاده از دادههای سیستمی عمل میکند.

وقتی یک سیستم میخواهد کار خود را آغاز کند با مقاومتهایی رو به رو خواهد شد. چه از سوی سازمانهای دولتی و چه از سوی فعالان اقتصاد و کسبه. ما باید سعی کنیم این موارد را کنترل کنیم. اگر شفافیت رخ دهد مودیان جدید شناسایی خواهند شد و فرار مالیاتی کاهش خواهد یافت.

به این ترتیب میتوان بار مالیاتی را بین تعداد بیشتری از مودیان توزیع کرد. در نتیجه این فرایند فشار مالیاتی بر قشر ضعیف کاهش پیدا خواهد کرد چرا که دانه درشتها شناسایی میشوند. بحث ساماندهی دستگاههای کارتخوان که در اجرای ماده 11 قانون پایانههای فروشگاهی انجام شد همین بحث را دنبال میکرد.

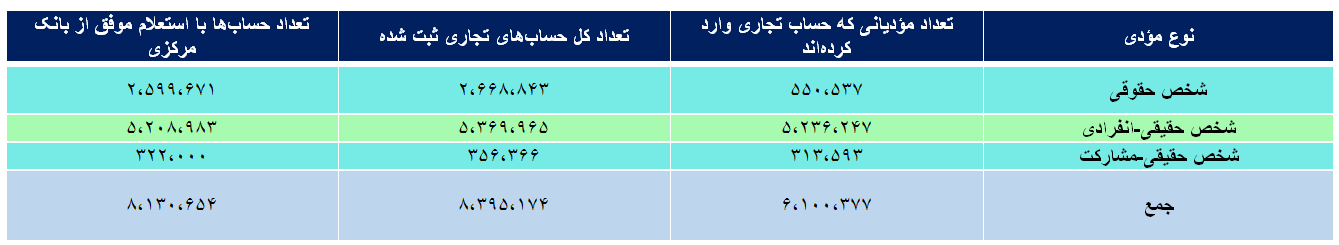

در بحث مالیات بر ارزش افزوده طی هشت فراخوان 700 هزار مودی مالیات بر ارزش افزوده را داشتیم. برآورد و پیشبینی ما این است که با اجرای قانون پایانههای فروشگاهی و سامانه مودیان ما 7 میلیون مودی مالیات بر ارزش افزوده خواهیم داشت. این کار یک عزم ملی نیاز دارد و میتواند یکی از مهمترین تحولات اقتصادی در کشور باشد.

تسنیم: در حال حاضر به گفته مسئولان سازمان امور مالیاتی زیر سامانههای اصلی مورد نیاز قانون پایانههای فروشگاهی و سامانه مودیان آماده بهرهبرداری شده و کار ثبت نام مودیان نیز آغاز شده است اما فرآیند اجرای قانون به صورت روشن مشخص نشده است. در حال حاضر چه برنامه اجرایی برای این موضوع در نظر گرفته شده است؟

هراتی: در حال حاضر مودیان میتوانند از طریق نشانی my.tax.gov.ir عضویت اولیه خود در سامانه مودیان و ایجاد کارپوشه برای خود را انجام دهند. سه زیرسامانه اصلی پایانههای فروشگاهی که مربوط به جمعآوری اطلاعات، کار پوشه و مدیریت و پردازش اطلاعات است در حال حاضر آماده بهرهبرداری است.

در زمان حاضر سامانه مودیان در شرف عملیاتی شدن است و سازمان امور مالیاتی تکلیف خود در این زمینه را انجام داده است اما فراخوان اجرای قانون باید براساس تصمیم مسئولان کشوری انجام بگیرد تا فراخوان اجرای این قانون در زمان مناسب خود صادر شود. اینکه قانون به صورت مرحلهای اجرا شود و شیوه اجرا چگونه باشد نیز در این فراخوان تعیین خواهد شد. فرآیند اجرا قطعا به صورتی خواهد بود که کمترین چالش را در جامعه داشته باشیم. یکی از نکات کلیدی در موفقیت این قانون لزوم تدبیر در اجرا و روش فراخوان مؤدیان است.

تسنیم: مرکز تنظیم مقررات سازمان امور مالیاتی مسئول اصلی اجرای قانون پایانههای فروشگاهی در سازمان امور مالیاتی است، نظر کارشناسی شما در خصوص فرآیند اجرا و چگونگی آن چیست؟

هراتی: در این حوزه مطالعات زیادی صورت گرفته است. تمامی کشورهایی که به سمت اجرای قانون پایانههای فروشگاهی حرکت کردند، مورد بررسی قرارگرفتند. از کره جنوبی که در سال 2005 این قانون را اجرا کرد تا هند که این کار را در سال 2021 یا سوئد که در سال 2007 این قانون را تصویب و در سال 2010 (سه سال بعد) لازم اجرا کرد.

کشوری مانند ایتالیا در سال 2017 این قانون را تصویب کرد و در سال 2019 این قانون اجرایی شد. تمامی کشورهایی که بر روی آنها بحث میکنیم، اجرای قانون را به صورت تدریجی و با استفاده از طبقهبندی مشاغل انجام دادند. به طور مثال کشور ایتالیا در سال 2019 ابتدا مودیانی که بالای 400 هزار یورو در سال درآمد داشتند را ملزم به استفاده از پایانههای فروشگاهی و ارسال صورت حساب به سامانههای مربوطه کرد. سپس در سال 2020 سایر مودیان نیز مکلف به اجرای قانون پایانههای فروشگاهی شدند.

معمولا در کشورها بر اساس مودیان بزرگ، متوسط و کوچک طبقهبندی انجام میشود و در اصلاحیههای مختلف این مودیان در دایره شمول قانون قرار میگیرند. اما هیچ کشوری تمام مودیان خود را به یک باره و در همان روز نخست مکلف به اجرای چنین قانونی نکرده است.

کشوری مانند مجارستان که قانون پایانههای فروشگاهی را اجرا کرده است، در حدود 200 هزار پایانه فروشگاهی در کشور خود ساماندهی کرده است. انتظاری که ما در کشور داریم، 7 میلیون مودی است. در نتیجه ما نباید فرآیند اجرا را تخریب کنیم. باید سعی کنیم که به نحوی قانون را اجرا کنیم که موفق شود.

عجله در اجرای قانون در بسیاری از موارد به ماهیت آن صدمه میزند و باید این موضوع را در نظر گرفت. این یک بحث کارشناسی است اما اینکه در خصوص اجرا چگونه تصمیمگرفته شود، باید تصمیمگیرندگان نظر بدهند و سازمان امور مالیاتی به عنوان سازمان مجری نقش خود را ایفا کند.