عباس پورخصالیان - جمهوری اسلامی ایران طی دو دهه اخیر با جنگی دیجیتالی روبهرو بوده است؛ جنگی که قواعد بینالمللی آن نوشته نشده و اگر هم جسته و گریخته جستارهایی هشدارگونه در این باره تدوین و توسط ایرانیان خوانده شده باشد، درکی سامانمند از تمام ابعاد آن در میان ایرانیان معاصر وجود ندارد و بهرغم تجربه تلخ نمودهایی جزئی از جنگ تمامعیار دیجیتالی دشمنان علیه ما، اجماعی برای چگونگی مقابله با این جزییات و پیشگیری عملی از تکرار آنها حاصل نشده و درنتیجه اقدامی موثر نیز صورت نگرفته است.

این درحالی است که دیگر کشورها نیز با پدیده جنگ دیجیتالی روبهرو بوده و هستند؛ اما تفاوت جمهوری اسلامی ایران با دیگر کشورهای در معرض جنگ دیجیتالی، این است که آنها در پدافند عامل و غیرعامل خود در برابر جنگ دیجیتالی، زودآغازکننده بودهاند و ما دیرآغازکننده!

آنها به دلیل بهخدمت گرفتن مریتوکراسی (Meritocracy) خوبآغازکننده بودهاند زیرا عالمانه و کارشناسانه وارد کارزار شدهاند و ما به دلیل به خدمت گرفتن مُریدسالاری، بدآغازکننده! دولتهای آنها مسیر را برای رشد و نمو استارتآپهایشان در عرصه فاوا و توانمندسازی مردم باز و هموار کرد و حکومتهای ما، رشد و نمو استارتآپهایمان در عرصه فاوا را به بهانههای مختلف سد کرد؛ دولتهای پیشرفته، دست نخبگان فاوای خود را گرفتند و حکومتهای ما، پای خودیهای دلسوز را.

اکنون هم که مجلس و دولت و شورایعالی فضای مجازی در حال بحث روی لایحه یا طرح ساماندهی پیامرسانها هستند، همهاش تلگرام و همتایان تلگرام را در مد نظر دارند و فراموش میکنند که سوییفت هم یک پیامرسان است و درنتیجه ناخودآگاه کار ساماندهی پیامرسانهای مالی کشور را نیز سخت میکنند.

برنامه جهانی برای دورزدن سوییفت

در اعصار گذشته برای شکست دادن و به تسلیم واداشتن حریف، شهرهایش را محاصره میکردند و جریان آب و آذوقه را به روی مردم محاصرهشده میبستند و امروز جریان تراکنشهای بانکی را مسدود میکنند، همچنان که دسترسی بانک مرکزی ایران و دیگر اعضای ایرانیاش را به سوییفت بار دیگر قطع کردهاند.

این در حالی است که روسیه چهار سال پیش جنبید و سامانه پرداخت و تسویه بانکی روسیه (SPFS: Система передачи финансовых сообщений) را از سال ۲۰۱۴ به بعد راهاندازی کرد؛ و چین سه سال پیش اقدام به بهرهبرداری از سامانه بینالمللی پرداخت فرامرزی (CIPS) کرد. بدیهی است که روسیه و چین باید خیلی زودتر از سال 2014 و 2015 «استارت» زده باشند تا اینکه در این سالها موفق به راهاندازی و بهره برداری از پیامرسان جایگزین سوییفت شدند.

آری! روسیه و چین تاکنون توانستهاند وابستگی بانکهای خود به سوییفت را از طریق SPFS و CIPS تا حدودی کاهش دهند و برای عضوگیری از سایر کشورها، مورد استقبال دیگر بانکها در کشورهای بسیاری قرار گیرند.

اکنون اروپای واحد هم برنامه دور زدن سوییفت را در دستور کارخود قرار داده و میکوشد از تهدید تحریم تراکنشهای مالی شرکتهایش با ایران، فرصت بسازد و پیامرسان مالی جهانگستر خود را تاسیس کند.

«سپام» در نئنو

سامانه پیامرسانی الکترونیکی مالی (SEPAM) در ایران، مدت کوتاهی است که توسط بانک ملی ایران راهاندازی شده. اما معلوم نیست که این «نوزاد» تا چه حد دارای کارکردی درونی و داخلی و به چه میزان ملی و فرامرزی (crossborder) است؟ در هر صورت، سپام برای خروج از تعلیق کارکردی/ماموریتی کنونیاش و جایگزینسازی سوییفت در آیندهای دور تا آنجا که امکانپذیر باشد، باید مشکلات فنی و سیاستی فعلیاش را برطرف کند. به گفته معاون فناوریهای نوین بانک مرکزی ایران، مهمترین مانع بانک مرکزی در زمینه استفاده از پیامرسانهای جایگزین سوییفت، پیدا کردن کشورهایی است که این پیامرسان جایگزین را بپذیرند. (پایان نقل قول)

بدیهی است که پذیرش یک پیامرسان مالی طراحی و مدیریتشده در ایران بهعنوان جایگزین سوییفت، تلاش و کوشش بسیاری را میطلبد:

•نخست، مدیریت عامل شرکت سازنده پیامرسان جایگزین سوییفت باید از خود مایه بگذارد؛

•سپس بانک مرکزی موظف است پیمانهای دوطرفه میانبانکی لازم با بانکها و کشورهای دیگر را امضا و اجرا کند؛

•و آنگاه وزارت امور خارجه باید مسیر مذاکرات دوطرفه و چندطرفه در این زمینه را هموار کند؛

•و در نهایت وزارت ارتباطات و فناوری اطلاعات (سازمان فناوری اطلاعات ایران) باید بر حسن اجرای فنی پروژههای شبکهسازی ملی و فرامرزی آن پیامرسان مالی جایگزین سوییفت، نظارت عالیه داشته باشد.

این در حالی است که هماکنون نامزدهای رقیب برای جایگزینی سوییفت بر مشکلات مذکور فائق آمده و در حال ارتقای فناوریهای پیشرفته در زمینه فینتک هستند.

برای مثال، بهتازگی اعلام شده که روسیه SPFS را تا سال ۲۰۱۹ بر بستر زنجیره بستک (Blochchain) فعال خواهد کرد.

اجرای فناوری زنجیره بستک در سامانه SPFS، افزایش امنیت و شفافیت آن و گسترش خدماتش را در پی دارد و از این منظر میتواند سوییفت را پشت سر بگذارد.

چین علاوه بر ایجاد CIPS و جهانیسازی آن، به طرح منطقهای موسوم به «شیانگمی» اقدام کرده است که بانکهای «چیکژا» (چین، کره جنوبی و ژاپن) را در شبکهای واحد یکپارچه میکند.

ابهامزدایی از «سوییفت»

تنها برای معدود کسانی که با نام «سوییفت» آشنایی ندارند، مایلم سه مفهوم مرتبط با «سوییفت» را اینجا ذکر کنم تا خلط مبحث نشود.

•نخست: پیامرسان مالی «سوییفت». این پیامرسان، شبکه «جامعه جهانی ارتباطات مالی بینبانکی» است که مرکز آن در کشور بلژیک است و موسسات مالی در سراسر جهان از این سامانه برای تبادل اطلاعات مالی بهاصطلاح «محرمانه» خود استفاده میکنند.

•دوم: زبان برنامهنویسی «سوییفت» که بههیچوجه ربطی به شبکه «جامعه جهانی ارتباطات مالی بینبانکی» ندارد و صرفا زبانی بسیار پیشرفتهتر از C است. این زبان فرمال، در سال ۲۰۱۰ توسط «کریس لاتنر» پیشنهاد و برنامهریزی شد و همو با همکاری برنامهنویسان اپل همکاری کرد تا سوییفت از زبانهای ObjectiveC، Rust، Haskell، Ruby، Python، C#، CLU و بسیاری دیگر از زبانها الهام گرفته و پیشی بگیرد.

•سوم: «سوییفت» که در اصل نام طنزنویسی ایرلندی/ بریتانیایی است که در اواخر قرن هفدهم و آغاز قرن هجدهم میلادی زندگی میکرده و داستان زیبای «ماجراهای گالیور» نوشته اوست. ولی رابطه «سوییفت» اخیرالذکر با فناوری اطلاعات چیست؟ «جایزه سوییفت»! اما «جایزه سوییفت» چیست؟ جایزه ژورنالیستها و مولفانی است که در مورد اقتصاد مدرن، طنزپردازی و کارتوننگاری میکنند. این نکته اخیر را ذکر کردم تا طنزنویسان فنی و کارتوننگاران اقتصادی نوین ما بههوش باشند و با کارهای خوبی که عرضه میکنند، از شرکت در مسابقات سالانه انتخاب برنده یا برندگان جایزه سوییفت غافل نباشند.

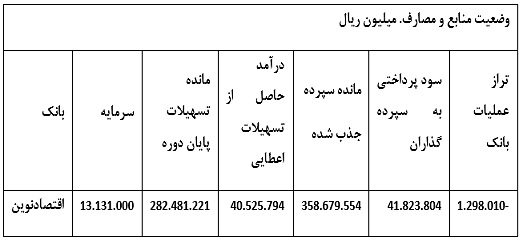

آمارهای رسمی از کارکرد سوییفت در ایران

آنگونه که نمودار پیوست نشان میدهد، تعداد پیامهای صادره و وارده سوییفت در سال 1389 : ۸۸ هزار و ۶۸ مورد، در سال 1390: ۹۲ هزار و ۷۷۸ مورد و در فاصله سالهای ۹۱ تا ۹۴ نیز صفر بوده است.

اما در سال 1394 به ۲ هزار و ۷۰۰ مورد و در سال 1395 نیز به چیزی حدود ۵۵ هزار و ۷۵۱ پیام رد و بدلشده رسیده است.

این در حالی است که تنها شعب داخلی بانک ملی ایران در 11 ماه ابتدای سال 1396 موفق به تبادل ۴۵ هزار و ۶۷۵ پیام سوییفتی و برقراری کلید رمز سوییفت (RMA) با ۳۴ کارگزار خارجی از داخل ایران شدهاند و به این آمار میبالند. در مورد تعداد تراکنشهای سوییفتی کشور طی نیمه اول سال 1397 بیخبرم!

همچنین تعداد پیامهای سوییفتی وارده و صادره واحدهای خارج از کشور بانک ملی ایران از ابتدای سال 1396 تا پایان بهمنماه سال 1396: ۹۸ هزار فقره با ۳۷۹ کارگزار برونمرزی عنوان شده است.

به این ترتیب، پس از موفقیت اولیه برجام و رفع تحریمها، چون امکان برقراری ارتباط سوییفتی و نقلوانتقال وجوه بانکهای داخلی بار دیگر فراهم شد، همه خوشحال شدند و در ایران هیچکس دنبال طرح جایگزینسازی سوییفت با پیامرسانی رقیب سوییفت (آنطور که روسها و چینیها رفتند و موفق شدند SPFS و CIPS را نوآوری کنند) نرفت، چرا؟ چون جز استارتآپهایی کوچک که طرح جایگزینسازی سوییفت با پیامرسانی رقیب سوییفت را جدی گرفتند و اینجا و آنجا سمینارهایی را در مورد طرح خود ارایه کردند، کسی سراغ جایگزین سوییفت نرفت! آنهایی هم که رفتند، نه پولی، نه سفارشی و نه گوش شنوایی در کشور برای اجرای طرح خود نیافتند. آری! ما «سپام» داریم و نداریم! و قرار نیست کسی دست دیگری را بگیرد اما پای دیگری را، چرا! (منبع:عصرارتباط)