رئیس کل سازمان امور مالیاتی نحوه بررسی تراکنشهای بانکی برای اخذ مالیات را در سال 99 تعیین و ابلاغ کرد.

به گزارش فارس، امیدعلی پارسا رئیس کل سازمان امور مالیاتی در نامه ای به ادارات کل مالیاتی کشور نحوه بررسی تراکنشهای مشکوک بانکی در ادارات امور مالیاتی کشور تعیین و ابلاغ کرد.

این ابلاغیه که 25 بند دارد به تشریح رویه واحد برای چگونگی بررسی تراکنش ها پرداخته است.

این ابلاغیه که مربوط به 31 فروردین ماه سال 99 بوده، آمده است:

1- به منظور هدایت هماهنگی و نظارت بر حسن اجرای این بخشنامه در هر یک از ادارات کل امور مالیاتی کمیته ویژه متشکل از مدیر کل امور مالیاتی معاون حسابرسی مالیاتی و سایر معاونین حسب مورد رئیس امور حسابرسی مالیاتی ذیربط نماینده دادستانی انتظامی مالیاتی مسئول حراست اداره کل و روسای گروه حسابرسی ویژه حسب مورد تشکیلات دریافت اطلاعات پولی و مالی از جمله تراکنشهای بانکی از دفتر مبارزه با فرار مالیاتی و پولشویی با امعان نظر به اینکه کلیه اقلام پولی وارده به حسابهای بانکی مودیان مالیاتی به تنهایی دلیلی بر وجود درآمد نبوده و می بایستی در بررسی و حسابرسی مالیاتی واقعیت امر مدنظر قرار گیرد.

بنابراین کمیته حقوقی قبل از دعوت از مودی و ورود به امر حسابرسی مالیاتی حجم ریالی گردش حسابهای بانکی واصله را با سوابق مالیاتی و حجم فعالیتهای تشخیصی مودی یا سایر فعالیت های مالی اشخاص مطابقت داده و در صورتی که اکثریت اعضا اطلاعات تراکنشهای بانکی فاصله برای هر سال را به عملکرد مالی و مالیاتی همان سال بعدی و مالیات تشخیصی و مطالعه شده به طور تقریبی همخوان بدانند الزامی به حسابرسی مالیاتی اطلاعات فوق نبوده، از این حیث مالیاتی متصور نخواهد بود. لکن در صورتی که پس از بررسیهای مربوطه از نظر کمیته اطلاعات تراکنشهای بانکی قابل بررسی تشخیص داده شود موضوع بررسیها می بایست برابر سایر بندهای این بخشنامه انجام پذیرد.

2- کلیه اطلاعات مربوط به تراکنشهای بانکی که قبلاً از طریق دفتر مبارزه با فرار مالیاتی و پولشویی ارسال شده است، جهت بررسی و انطباق با دادههای موجود در سامانههای اطلاعات مالیاتی مجدداً توسط دفتر مذکور پالایش، تلخیص و نتیجه اطلاعات پالایش شده حداکثر تا پایان خرداد سال 1399 برای ادارات کل ذیربط ارسال میشود.

3- اطلاعات تراکنشهای بانکی مشکوک توسط دفتر مبارزه با فرار مالیاتی و پولشویی باید حداقل یک ماه قبل از انقضای مهلت رسیدگی (مرور زمان موضوع ماده 157 قانون مالیاتهای مستقیم) در اختیار ادارات کل امور مالیاتی قرار گیرد. در صورت دریافت اطلاعات تراکنشهای بانکی از سایر مراجع، مراتب را برای ثبت و نگهداری سوابق به دفتر مذکور اعلام نمایند. بدیهی است این حکم مانع رسیدگی و حسابرسی مالیاتی اطلاعات واصله پس از مهلت مقرر (کمتر از یک ماهه فوق) توسط ادارات کل امور مالیاتی حسب مفاد این بخشنامه نخواهد بود و ادارات کل امور مالیاتی صرفاً میبایست تأخیر در ارسال را به معاونت حقوقی و فنی مالیاتی گزارش نمایند.

4- در هر اداره کل متناسب با حجم اطلاعات دریافتی قابل رسیدگی طبق نظر کمیته موضوع بند یک فوق، یک یا چند گروه رسیدگی ویژه زیر نظر یکی از رؤسای امور مالیاتی که در امر حسابرسی مالیاتی دارای تبحر، دانش و تجربه کافی باشند، تشکیل و مشخصات مأموران مالیاتی مذکور به همراه رونوشتی از احکام صادره برای ایشان به دفتر مبارزه با فرار مالیاتی و پولشویی ارسال شود. در خصوص عملکرد سال 1397 و سالهایی که قبلاً پرونده عملکرد مؤدی مورد نظر در سامانه «سنیم» حسابرسی شده نیز میبایست رسیدگیها و حسابرسیها بر اساس فرآیندهای مربوط در سامانه مزبور انجام پذیرد.

5- چنانچه تراکنشهای بانکی واصله متعلق به اشخاص حقوقی دارای پرونده یا اشخاص حقیقی (صاحبان مشاغل) دارای یک پرونده در نظام مالیاتی باشند، بلافاصله و حداکثر ظرف مدت پنج روز کاری پس از دریافت اطلاعات تراکنشهای بانکی حسب نظر کمیته موضوع بند یک فوق، در اختیار گروه رسیدگی ویژه قرار گیرد. بدیهی است در راستای اجرای این بند چنانچه با بررسیهای بعدی مشخص شود در اجرای مقررات ماده 100 قانون مالیاتهای مستقیم اطلاعات تراکنشهای بانکی واصله اشخاص حقیقی (صاحبان مشاغل) مربوط به شغل یا محل دیگری است در اجرای مقررات قانونی میبایست پرونده جدیدی حسب مقررات تشکیل شود و اقدامات لازم صورت پذیرد.

6- چنانچه تراکنشهای بانکی واصله، متعلق به شخص حقیقی بوده که دارای بیش از یک پرونده در نظام مالیاتی در یک اداره کل باشد، حداکثر ظرف مدت دو هفته پس از دریافت اطلاعات تراکنشهای بانکی، با دعوت کتبی از صاحب یا صاحبان حساب، کمیته موضوع بند 1 ضمن اخذ توضیحات کتبیشان در ارتباط با تراکنشهای بانکی واصله و ارتباط آنها با هر یک از پروندههای مالیاتی وی، نسبت به انجام تحقیقات لازم اقدام و با تنظیم فرم شماره یک پیوست که به امضای صاحب یا صاحبان حساب رسیده باشد، حسب نظر کمیته مذکور در اختیار گروه رسیدگی ویژه قرار گیرد. چنانچه در اجرای این بند مؤدی از امضای فرم شماره یک استنکاف نمود، یا حداکثر ظرف مدت یک هفته از تاریخ ابلاغ دعوتنامه، به اداره امور مالیاتی مراجعه ننمود یا به هر دلیلی امکان دسترسی به مؤدی فراهم نشد، مراتب در متن فرم شماره یک قید و به تائید کمیته خواهد رسید و سپس پرونده متشکله به ضمیمه اطلاعات تراکنشهای بانکی، حسب نظر کمیته در اختیار گروه رسیدگی ویژه قرار گیرد. در راستای مفاد این بند در صورتی که مؤدی دارای پرونده در دو یا چند اداره کل باشد، اقدامات فوق توسط اداره کلی که اطلاعات تراکنشهای بانکی برای آن اداره کل ارسال شده است، انجام میپذیرد.

7- چنانچه تراکنشهای بانکی واصله، متعلق به اشخاص حقیقی و حقوقی فاقد پرونده در نظام مالیاتی کشور باشد، ادارات امور مالیاتی میبایست حداکثر ظرف مدت دو هفته پس از دریافت اطلاعات تراکنشهای بانکی، نسبت به انجام تحقیقات لازم و با دعوت از صاحب یا صاحبان حساب نسبت به تعیین موضوع فعالیتشان و تکمیل فرم شماره دو پیوست اقدام و مطابق دستورالعملهای مربوط نسبت به ثبتنام و تشکیل پرونده برای اشخاص مذکور حسب مورد اقدام نماید. متعاقباً تراکنشهای بانکی واصله، طبق نظر کمیته در اختیار گروه رسیدگی ویژه قرار گیرد. در صورتی که اینگونه اشخاص در پاسخ به دعوت کتبی به عمل آمده، از مراجعه حضوری یا ارسال پاسخ کتبی خودداری نمایند، ادارات مذکور مکلفند با جمعآوری اطلاعات لازم و تنظیم فرم شماره دو پیوست، نسبت به ثبتنام و تشکیل پرونده برای این قبیل اشخاص اقدام نموده و سپس حسب نظر کمیته، اطلاعات تراکنشهای بانکی را در اختیار گروه رسیدگی ویژه قرار دهند.

8- چنانچه بر اساس ادعای اشخاص حقیقی، اطلاعات تراکنشهای بانکی واصله این اشخاص مربوط به شخص دیگری بوده و طرف مقابل نیز کتباً این موضوع را اعلام و مدارک، مستندات و دلایلی مبنی بر رد موضوع وجود نداشته باشد، میبایست در راستای مقررات قانونی اقدامات لازم در خصوص شخص جدید انجام پذیرد.

9- صرفنظر از پالایشهای به عمل آمده در مراحل قبلی، گروههای رسیدگی موظفند در رسیدگیهای خود مبتنی بر قضاوتهای حرفهای و با استفاده از شواهد کافی و قابل اطمینان از جمله اقرار کتبی مؤدی، اخذ تائیدیه از طرف حساب و ردیابی تراکنشها، سابقه مؤدی، جستجو در کلیه سامانههای اطلاعاتی در دسترس و مطابقت آنها، تجزیه و تحلیل اطلاعات و استفاده از سایر تکنیکهای حسابرسی که در گزارش خود مستند مینمایند، نسبت به طبقهبندی تراکنشهای بانکی واصله به شرح زیر اقدام نمایند. در اجرای این بند تطبیق نظیر به نظیر تراکنشها با موارد ذیل موضوعیت نداشته و صرفاً تطبیق کلی مبالغ کفایت دارد.

الف تراکنشهای بانکی که اساساً ماهیت درآمدی برای صاحب حساب ندارند از قبیل:

تراکنشهای بانکی مربوط به اعضای هیئت مدیره و سهامداران اشخاص حقوقی با تائید شخص حقوقی مورد نظر

دریافتی و پرداختی مرتبط به حق شارژ

دریافتی و پرداختی به حساب بستگان (در صورتی که ماهیت درآمدی آن توسط اداره امور مالیاتی اثبات نشود)

تسهیلات بانکی دریافتی

انتقالی بین حسابهای شخص

انتقال بین حسابهای شرکا در مشاغل مشارکتی

تنخواههای واریزی به حساب اشخاص توسط کارفرما با تائید کارفرمای ذیربط

دریافتها و پرداختهای سهامداران و اعضای هیئت مدیره اشخاص حقوقی که طرف مقابل آن در دفاتر شخص حقوقی در حسابهای دریافتنی و پرداختنی (جاری شرکا) منظور شده است.

قرض و ودیعه دریافتی و پرداختی

وجوه دریافتی ناشی از جبران خسارت

انتقالی بین حسابهای بانکی اشخاص در صورتی که مربوط به درآمد نباشد

مبالغ دریافتی و پرداختی اشخاص به عنوان واسط با توجه به فضای کسب و کار اشخاص حقیقی (در صورتی که ماهیت درآمدی آن توسط اداره امور مالیاتی اثبات نشود)

ب- تراکنشهای بانکی که ماهیت درآمدی دارند لیکن با رعایت مقررات از پرداخت مالیات معاف یا مشمول مالیات مقطوع با نرخ صفر یا مالیات آن کسر در منبع بوده باشد. در راستای اجرای این بند صرف عدم همخوانی ریال به ریال مبالغ نمیتواند مبنای عدم پذیرش اظهارات مکتوب مؤدی در خصوص فعالیتهای مذکور باشد.

پ- تراکنشهای بانکی که ماهیت درآمدی دارند لیکن قبلاً در محاسبه مالیات منظور شده است.

ث- تراکنشهای بانکی که در طبقات الف، ب و پ فوق قرار نمیگیرند، حسب سایر بندهای این بخشنامه رسیدگی گردد.

10- با توجه به احتمال عدم مستندسازی برخی از تراکنشهای بانکی در سنوات قبل از سال 1395 برای اشخاص حقیقی و به منظور تسهیل در فرآیند گزارشگری مالیاتی اینگونه مؤدیان مادامی که اسناد و مدارک مثبتهای دال بر کسب درآمد از بابت تراکنشهای کمتر از مبلغ یکصد و پنجاه میلیون ریال (به استثنای تراکنشهای واریزی از طریق POS یا درگاه الکترونیکی پرداخت) در دسترس نباشد، این تراکنشها در محاسبه درآمد مشمول مالیات و مالیات منظور نخواهد شد. بدیهی است در بررسی تراکنشهای واریزی از طریق (POS) یا درگاه الکترونیکی پرداخت نیز میبایست ماهیت فعالیتهای حوزه کسب و کار از جمله دریافت و پرداختهایی که صرفاً برای دریافت وجه نقد و بدون ماهیت درآمدی انجام شده، مد نظر باشد.

11- از حدس و گمان تعیین شغل مؤدی بدون وجود مستندات پرهیز شود و در موارد ابهام در خصوص موضوع فعالیت مؤدی برای راستیآزمایی و به منظور تشخیص صحیح نوع فعالیت، گروه رسیدگی موظف است علاوه بر استفاده از شواهد و قرائن در تشخیص نوع فعالیت مؤدی، نمونهای از تراکنشهای بانکی را از طریق ردیابی و حتیالمقدور انطباق با طرف حساب آن رهگیری و مستندسازی نمایند.

سایر نکات قابل توجه در رسیدگی به تراکنشهای بانکی:

12- با توجه به اینکه اطلاعات واصله مربوط به تراکنشهای بانکی در قالب اطلاعات پولی بوده و این امر میتواند مؤید وجود فعالیت مالی باشد لکن لزوماً میزان فعالیتهای مالی با فعالیتهای پولی مؤدیان یکسان نمیباشد بنابراین میبایست در نظر داشت که کلیه اقلام وارده به حسابهای بانکی مؤدیان دلیلی بر وجود درآمد نبوده و این امر میبایست با توجه به ماهیت فعالیت مؤدیان و واقعیت امر مد نظر گروه رسیدگی قرار گیرد.

13- چنانچه به هر نحو تراکنشهای بانکی ارسالی در حسابرسیهای قبلی در اختیار ادارات امور مالیاتی قرار گرفته باشد اعم از اینکه شماره حسابهای مربوطه در صورت مجلسهای موضوع مواد 97 و 229 قانون مالیاتهای مستقیم درج شده یا در رسیدگیهای قبلی اسناد و مدارک آن توسط مؤدی ارائه شده یا گردش حسابهای بانکی در دفاتر قانونی مؤدی ثبت شده باشد و همچنین در مواردی که ادارات امور مالیاتی در رسیدگیهای قبلی از گردش حسابهای مربوطه اطلاع داشته باشند، حسابرسی مجدد تراکنشها یا حسابهای بانکی مذکور موضوعیت نخواهد داشت.

14- در صورتی که بخشی از اطلاعات و مدارک واصله یا به دست آمده مورد ابهام در پذیرش آنها از سوی گروه رسیدگی قرار گیرد، اتخاذ تصمیم در قبول یا رد مدارک به کمیته موضوع بند یک این بخشنامه واگذار میشود و نظر کمیته ملاک عمل گروه رسیدگی خواهد بود.

15- گروه رسیدگیکننده به اطلاعات تراکنشهای بانکی واصله، علاوه بر رسیدگی در چارچوب قانون مالیاتهای مستقیم و مطالبه مالیات و جرایم متعلقه، موظفند با رعایت فراخوانهای ثبتنام در نظام مالیات بر ارزش افزوده و در چارچوب قانون مالیات بر ارزش افزوده، به صورت همزمان رسیدگیهای لازم را به عمل آورده و حسب مورد برابر مقررات نسبت به مطالبه مالیات و عوارض متعلقه نیز اقدام نمایند.

16- در صورتی که اشخاص حقیقی هیچگونه اطلاعاتی اعم از مستند و یا دلایل و قرائن، نسبت به حسابهای بانکی در اختیار گروه رسیدگی قرار ندهند، گروه رسیدگی ضمن انجام اقدامات در قالب دستورالعمل کشف معاملات و عملیات مشکوک و شیوه گزارشدهی در سازمان امور مالیاتی میبایست حسب مقررات ماده 93 قانون مالیاتهای مستقیم در قالب «اشتغال به مشاغل یا عناوین دیگر غیر از موارد مذکور در سایر فصلهای این قانون» نسبت به مطالبه مالیات متعلقه و جرایم مربوطه اقدام نماید.

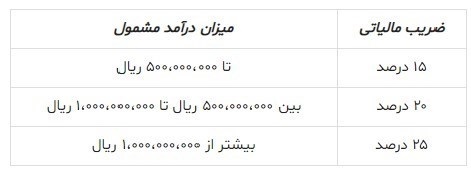

17- برای عملکرد سال 1397 و قبل از آن در صورتی که با بررسی تراکنشهای بانکی واصله با رعایت مفاد این بخشنامه، درآمد کتمان شدهای برای مؤدی متصور باشد، برای تعیین درآمد مشمول مالیات از ضرایب مالیاتی متناسب با فعالیت مؤدی و مرتبط به سال مالیاتی مربوط مندرج در دفترچه ضرایب مالیاتی موضوع ماده (154) قانون مالیاتهای مستقیم مصوب 1380/11/27 آن استفاده شود. بدیهی است در صورتی که برای تعیین درآمد مشمول مذکور در دفترچه ضرایب سال عملکرد مربوط ضریبی تعیین نشده باشد، از طریق تبصره (3) ماده (154) قانون مذکور اقدام لازم صورت پذیرد. در اجرای مقررات این بند جریمه موضوع ماده 192 قانون مالیاتهای مستقیم از درآمدهای کتمان شده حسب مقررات قابل مطالبه میباشد.

18- در راستای سیاستهای اصولی سازمان مبنی بر تعامل با مؤدیان مالیاتی و رعایت اصل اعتماد به منظور ارتقای فرهنگ خوداظهاری مالیاتی و با توجه به اینکه اطلاعات حسابهای بانکی فینفسه مؤید درآمد اشخاص نمیباشد، کلیه ادارات امور مالیاتی در فرآیند حسابرسی مالیاتی تراکنشهای بانکی مشکوک برای جمعآوری اسناد و مدارک و ارائه توضیحات لازم توسط مؤدیان مالیاتی، مهلت کافی و مورد نیاز را در نظر بگیرند. بدیهی است در اجرای مفاد این بند یکی از مهمترین اسناد و مدارک برای تعیین درآمد مشمول مالیات، اظهارات مکتوب مؤدیان در خصوص تراکنشهای بانکی میباشد بنابراین در مواردی که مؤدی در اظهار مکتوب خود ماهیت هر یک از تراکنشهای بانکی سال 1397 و قبل از آن را اعلام نماید، در صورتی که اسناد و مدارک مثبتهای دال برخلاف اظهارات مؤدی به دست نیاید، ملاک و مبنای رسیدگی ادارات امور مالیاتی قرار میگیرد. چنانچه متعاقباً اسناد و مدارک مثبتهای دال بر فعالیتهای اقتصادی مؤدی که برخلاف اظهارات وی میباشد، به دست آید و این اسناد و مدارک ملاک مطالبه مالیات و جرایم متعلقه با رعایت مقررات قرار گیرد، با عنایت به مفاد ماده 191 قانون مالیاتهای مستقیم جرایم مالیاتی آن قابل بخشودگی نیست.

19- در اجرای مقررات ماده 237 قانون مالیاتهای مستقیم مصوب اسفند ماه 1366 و اصلاحیههای بعدی، ادارات امور مالیاتی موظفند در صورت استعلام مؤدی در خصوص نحوه تشخیص یا محاسبه مالیات، تصویر گزارش نهایی و جزئیات گزارشی که مبنای صدور بزرگ تشخیص قرار گرفته است را به مؤدی تسلیم نماید و هرگونه توضیحی در این خصوص بخواهد به او بدهند. همچنین با اتخاذ ملاک از مقررات مذکور در این بند، ادارات امور مالیاتی مکلفند در صورت درخواست کتبی مؤدی، لوح فشرده یا تصویر تراکنشهای بانکی مبنای محاسبه را به وی تحویل دهند. عدم رعایت مفاد این بند به منزله عدم رعایت موازین و نقض قوانین و مقررات بوده و تخلف اداری محسوب میشود.

20- در مواردی که شخص حقیقی یا حقوقی صاحب حساب مدعی است وجوه واریزی به حساب وی مربوط به شخص یا اشخاص دیگری بوده که وی به عنوان حقالعمل کار یا کارگزار یا نماینده برای آنها فعالیت مینموده است، با امعان نظر به مقررات ماده 357 قانون تجارت و در صورت معرفی صاحبان اصلی کالا و احراز این امر توسط مأموران رسیدگیکننده، محاسبه درآمد مشمول مالیات برای صاحب حساب (حقالعمل کار، کارگزار یا نماینده) صرفاً بر مبنای مبلغ حقالعمل دریافتی انجام گیرد. در این راستا اطلاعات مربوط به تراکنشهای مذکور حسب دستور مدیرکل امور مالیاتی جهت رسیدگی به درآمد مشمول مالیات صاحب کالا (آمر) در اختیار گروه رسیدگی ویژه یا در صورت عدم ارتباط با اداره کل دریافتکننده تراکنشها، به اداره کل ذیربط ارسال و مراتب به دفتر مبارزه با فرار مالیاتی و پولشویی اعلام گردد. باید توجه داشت در بسیاری از کسب و کارها از جمله مشاوران املاک، نمایشگاههای اتومبیل و فعالیتهای دلالی و حقالعمل کاری امکان دارد بسیاری از واریزیهای بانکی مربوط به طرفین معامله و فعالیتهای کسب و کار مؤدی باشد که این مورد باید در حسابرسی مورد توجه قرار گیرد.

21- اداره کل امور مالیاتی ذیصلاح برای رسیدگی به تراکنشهای بانکی ارسال مؤدیان فاقد پرونده و سابقه مالیاتی، اداره کل امور مالیاتی محل اشتغال صاحب حساب (در صورت داشتن محل فعالیت) یا اداره کل امور مالیاتی محل سکونت صاحب حساب خواهد بود. در اینگونه موارد و همچنین در مواردی که مؤدی در ادارات کل امور مالیاتی دارای پرونده باشد و بین ادارات کل امور مالیاتی از حیث تعیین اداره کل امور مالیاتی ذیصلاح اختلاف باشد، معاونت درآمدهای مالیاتی به عنوان مرجع تعیین اداره کل امور مالیاتی ذیصلاح اقدام خواهد نمود.

22- رعایت کل مفاد قانون مالیاتهای مستقیم و مالیات بر ارزش افزوده و بخشنامهها و دستورالعملهای صادره در رسیدگی مالیاتی برای مأموران مالیاتی و مراجع دادرسی مالیاتی در اجرای این بخشنامه مورد تاکید میباشد. همچنین گزارش رسیدگی در اجرای این بخشنامه تحت نظارت مستقیم، مستمر و دقیق کمیته موضوع بند یک فوق تنظیم گردد.

23- معاونت فناوریهای مالیاتی موظف است حسب درخواست معاونت حقوقی و فنی مالیاتی، ترتیبات لازم برای نظارت و پیگیری نتیجه اقدامات ادارات کل امور مالیاتی در رسیدگی به تراکنشهای بانکی در اجرای این بخشنامه را به صورت سیستمی فراهم نماید.

24- این بخشنامه جایگزین دستورالعملهای شماره ۵۰۵ /۹۶/ ۲۰۰ مورخ ۱۳۹۶/۲/۲۴ و شماره ۵۲۵ / ۹۶/ ۲۰۰ مورخ ۱۳۹۶/۱۰/۲ گردیده و مفاد آن در خصوص کلیه پروندههای تراکنشهای بانکی مطرح در مراحل رسیدگی و دادرسی مالیاتی جاری است.

25- مسئولیت حسن اجرای این بخشنامه با مدیران کل امور مالیاتی ذیربط بوده و دادستانی انتظامی مالیاتی و دفتر مبارزه با فرار مالیاتی و پولشویی بر اجرای آن نظارت خواهند داشت.