افزایش 40 درصدی پرداخت های الکترونیکی در کنار فراگیر شدن اینترنت و نرم افزارهای پرداخت موبایلی شائبه افزایش این تراکنش ها به دلیل افزایش فعالیت های سایت های غیرقانونی قمار و شرط بندی بیشتر کرده است.

سواستفاده از درگاه های الکترونیکی برای سایت های شرط بندی در حال افزایش است، این تخلف ها به صورت های متفاوتی صورت می گیرد، از شرط بندی و استفاده از درگاه های الکترونیکی برای درآمدهای نامشروع و قاچاق گرفته تا پولشویی و ... که بخشی از این اتفاقات در شرایطی رخ می دهد که بسیاری از گردانندگان این سایت ها و درگاه های غیرمجاز در خارج از کشور مستقر هستند و بخشی از این پول هارا با استفاده از روش های پولشویی یا خرید بیت کوین از چرخه اقتصادی ایران خارج می کنند و در کشورهای دیگر سرمایه گذاری می کنند. حال برای آگاهی از روند این اتفاقات در گفتگو با مسئولان و کارشناسان مرتبط به معرفی روند کسب مجوز و فعالیت این درگاه ها پرداخته ایم:

متولی صدور مجوز درگاه های الکترونیکی

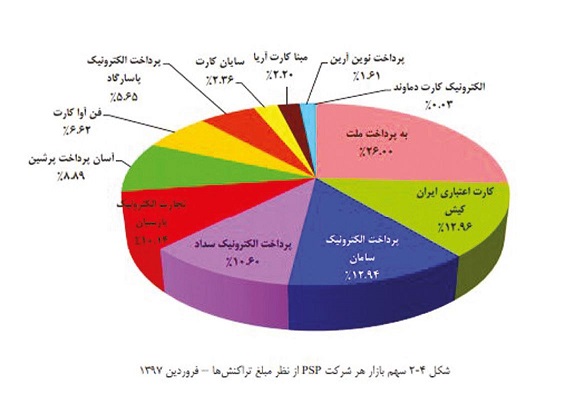

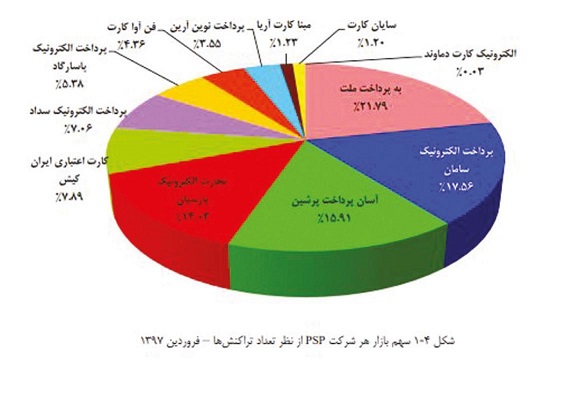

پی اس پی ها شرکتهای ارائهدهنده مجوز خدمات پرداخت الکترونیک هستند که به دو صورت وابسته به بانک ها یا مستقل فعالیت می کنند. در مجموع اکنون 12 شرکت پی اس پی با مجوز شرکت شاپرک در مبادلات مالی الکترونیکی حضور دارند که شامل؛ شرکت آسان پرداخت پرشین(خصوصی)، شرکت الکترونیک کارت دماوند(خصوصی)، شرکت به پرداخت ملت(وابسته به بانک ملت)، شرکت پرداخت الکترونیک پاسارگاد(وابسته به بانک پاسارگاد)، شرکت پرداخت الکترونیک سامان(وابسته به بانک سامان)، شرکت پرداخت نوین آرین(وابسته به بانک اقتصاد نوین)، شرکت تجارت الکترونیک پارسیان(وابسته به بانک پارسیان)، شرکت پرداخت الکترونیک سداد(وابسته به بانک ملی)، شرکت سایان کارت(وابسته به بانک قوامین)، شرکت فن آوا کارت( بانک سینا سهامدار است)، شرکت کارت اعتباری ایران کیش(وابسته به بانک تجارت)، شرکت مبناکارت آریا(وابسته به بانک صادرات) هستند.

دریافت مجوز از این «پی اس پی ها» برای راه اندازی یک درگاه الکترونیکی نیازمند ارائه مــدارک است که برای پذیرنــدگان حقیقــی شامل؛ کپــی شناســنامه و کارت ملــی، مجــوز نمــاد اعتمــاد الکترونیکــی، جــواز کســب مطابــق بــا صنــف پذیرنــده، اجــاره نامــه بــا تاریــخ معتبــر یا ســند مالکیــت، قبــض تلفــن محــل کــه دارای کــد پســتی است و برای پذیرندگان حقوقی اساسنامه شرکت نیز الزامی است و البته درصورتی کـه جـواز کسـب، اجـاره نامـه یـا سـند مالکیـت بـه نـام پذیرنـده نباشـد ارائـه کپـی شناسـنامه و کارت ملـی مالـک جـواز ،اجـاره نامـه و یـا سـند، همچنین درصورتی که پذیرنده جز اصناف صرافی باشد، ارائه مجوز صرافی صادره از سوی بانک مرکزی و اگر پذیرنده جز اتباع خارجی باشد، ارائه کد فراگیر اتباع(حقیقی/حقوقی) و کپی گذرنامه الزامی است.

سهم تراکنش ها در مبادلات مالی

با توجه به اینکه متقاضیان واقعی از درگاه های الکترونیکی(پذیرنده ها) برای فروش کالا و خدمات استفاده می کنند، پی اس پی ها می توانند با کمترین بررسی و ارزیابی آمار تراکنش معمول دیگر شرکت های فروشنده خدمات را محاسبه کرده و سقفی برای تراکنش های روزانه تعیین کنند، اما از آنجایی که این موضوع به نفع پی اس پی ها نیست و ممکن است تراکنش درگاه های آن ها کاهش یابد مجوز تراکنش نامحدود صادر می شود. از طرف دیگر نظارت چندانی بر فعالیت درگاه ها نمی کنند تا ضمن جلوگیری از هزینه های کنترل درگاه، چالشی به وجود نیاید که مجبور به مسدود کردن فعالیت درگاه شوند.

حال اگر بخواهیم به صورت دقیق تر به دلایل افزایش نفوذ سایت های قمار از طریق درگاه ها بپردازیم باید ابتدا به این واقعیت اشاره کنیم که چندسالی استفاده از درگاه های الکترونیکی در خرید و پرداخت ها افزایش یافته است، به طوری که بر پایه آمار شرکت شاپرک امروزه 95 درصد از خرید کالا، خدمات و 5 درصد پرداخت قبض ها از این طریق انجام می شود، اما استفاده از این درگاه تنها محدود به خرید کالا و خدمات نشده و سواستفاده از آن ها به ویژه برای سایت های شرط بندی نیز باب شده است.

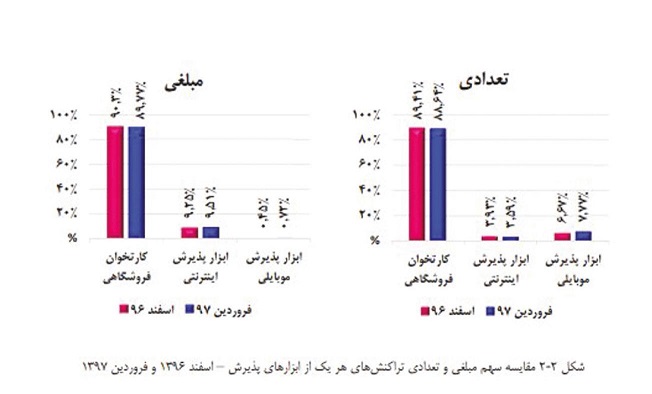

حال از آنجایی که ارزش ماهانه تراکنش شاپرک به 11 درصد نقدینگی کشور رسیده و در فروردین 97 به 117/821/608 میلیون تومان رسیده است، نمی توان سهم آن را در اقتصاد نادیده گرفت. همین مساله ضرورت نظارت بیشتر بر این بخش را ایجاب می کند، زیرا سرانه تعداد ابزارهای فعال سیستمی برای تراکنش به ازای هر 10 هزار نفر بالای 18 سال در فروردین 97 به بیش از 142 هزار مورد رسیده و هر ابزار نیز سرانه تراکنشی نزدیک به 2430 مورد داشته است. همچنین آمار تعداد ابزارهای موبایلی برای تراکنش در ماه نخست 97 نسبت به فروردین 96 نزدیک به 8 درصد افزایش یافته، در حالی که در همین مدت 88 درصد تراکنش پوزهای فروشگاه ها کاهش پیدا کرده است.

براساس آمار شرکت شاپرک سهم پرداخت های اینترنتی و موبایلی در یک ماهه نخست فروردین نسبت به مدت مشابه سال گذشته بیش از 40 درصد افزایش داشته و در مقابل تراکنش کارتخوان های فروشگاهی بین 20 تا 30 درصد کاهش داشته که بخشی از این افزایش پرداخت های اینترنتی تحت تاثیر رواج ابزارهای موبایلی و اینترنتی بوده و بخشی نیز ممکن است ناشی از افزایش فعالیت سایت های شرط بندی و ... باشد، تا جایی که آمار تراکنش اینترنتی از تراکنش فروشگاهی پیشی گرفته است.

تخلفات درگاه های الکترونیکی

در قرارداد پذیرش خدمات الکترونیکی بین «پی اس پی ها» و درگاه های الکترونیکی آمده است «هر گونه عدم اطلاع از تغییر آدرس، صنف و سایر اطلاعات پذیرنده یا ارائه اطلاعات جعلی و نادرست به پی اس پی، تخلف است و همچنین مبادرت به انجام تراکنش های مجازی، نامعتبر، پولشویی در درگاه ها و ایجاد اختلال در حوزه پولی- بانکی و جریان نقدینگی خارج از چارچوب های مجاز تخلف محسوب می شود. از این رو پذیرنده باید متعهد شود از انجام هرگونه فعالیت تجاری و اقتصادی مجرمانه مانند شرکت های هرمی، شرط بندی و معاملات صوری خودداری کند.»

سروش صاحب فصول روابط عمومی شاپرک در این باره به خبرنگار موج گفت:«پی اس پی ها به پذیرنده ها اعلام می کنند که به محض هرگونه تغییر نوع فعالیت، آدرس کسب و کار یا سایت چه قانونی و چه غیرقانونی باید به پی اس پی اعلام شود. برای نمونه فرض کنید یک پذیرنده برای سوپرمارکت به یک شرکت پی اس پی مراجعه می کند و درخواست دستگاه پوز می کند و اگر براساس چک لیست درخواست مجوز، مدارک ارائه دهد دستگاه پوز به او تعلق می گیرد و بعد اگر این سوپرمارکت ماست فاسد فروخت مسئولیتی به عهده پی اس پی نیست و به عهده متولی بهداشت است.»

مسئولان شرکت های مجاز در ارائه خدمات «پی اس پی» درباره سواستفاده های احتمالی از این درگاه ها معتقدند؛ مجری سیاست ها و دستورالعمل های شرکت شاپرک و بانک مرکزی هستند که مجوز فعالیت برای آن ها پس از ارزیابی شرکت شاپرک و طبق ضوابط صادر می شود. از این رو سیاست و دستورالعمل های استفاده از درگاه های الکترونیکی و حذف خلا های قانونی برای جلوگیری از سواستفاده های احتمالی از این درگاه ها، باید از سوی نهادهای بالادستی یعنی بانک مرکزی و شاپرک تدوین شود.

با توجه به دریافت کارمزد به ازای هر تراکنش توسط پی اس پی ها این شائبه به وجود می آید که ممکن است برخی از این شرکت ها به دلیل دریافت کارمزد و امتیازاتی که تراکنش بیشتر از طریق آن ها برایشان به ارمغان می آورد در مقابل برخی سو استفاده ها سکوت اختیار می کنند؛ البته در قرارداد بین برخی پی اس پی ها و پذیرنده ها آمده است که در صورت تخلف برای بار نخست بین 1 هفته تا شش ماه سرویس قطع می شود، درصورت تخلف پذیرنده برای دومین بار یک ماه تا یک سال و برای بار سوم، شش ماه تا 3 سال سرویس تراکنش مسدودی خواهد داشت.

منافع پی اس پی ها برای تراکنش ها

در این باره امیر شکاری، مدیر بانکداری الکترونیک پژوهشکده پولی بانکی بانک مرکزی ضمن تاکید بر اینکه تخلفات و سواستفاده ها از درگاه ها بدون نظارت قابل شناسایی نیستند به خبرنگار موج گفت:در حال حاضر نظارت از سوی پی اس پی ها روی درگاه های الکترونیکی مستمر نیست، برای نمونه اگر امروز یک درگاه برای واردات محصولی مجوز گرفته باشد و بعد برای یک سایت شرط بندی استفاده شود، پی اس پی ها متوجه نمی شوند، زیرا پیگیری و نظارت آن ها روزانه نیست. همچنین در بخش پوز ها تصور کنید که یک دارنده مجوز دستگاه پوز برای آرایشگاه، در فصل تابستان از آن برای فروش هندوانه استفاده کند. این عدم استقرار نظارت بر درگاه های متحرک پوز را سخت می کند. بنابراین در استفاده از این بخش نیز تخلفاتی رخ می دهد و ممکن است فرد برای تراکنش های حضوری در شرط بندی و فروش مواد مخدر و ... از پوز استفاده کند. موضوع دیگر این است که با افزایش تراکنش ها کارمزد بیشتری نصیب پی اس پی ها می شود، به همین دلیل نظارت جدی در این بخش انجام نمی دهند.

با این حال مسئولان شرکت شاپرک که ناظر بر فعالیت پی اس پی ها و تدوین کننده قوانین این بخش هستند، نظر دیگری دارند. به طوری که مسئول روابط عمومی شاپرک درباره دلایل ضعف برخورد با سایت های شرط بندی که از درگاه های الکترونیکی استفاده می کنند به خبرنگار موج گفت: «در یک سال گذشته شرکت شاپرک به تنهایی به مسدودسازی 500 درگاه اقدام کرده و هرکدام از پی اس پی ها نیز به صورت جداگانه تعدادی از درگاه های متخلف را بعد از دستور دستگاه قضایی مسدود کرده اند. در این رابطه دو نکته وجود دارد؛ نخست اینکه فعالیت درگاه ها، مغایر با قوانین و ضوابط شاپرک تنها در کوتاه مدت امکان پذیر است و بین 24 تا 48 ساعت بعد بسیاری از این درگاه ها مسدود می شود. از طرف دیگر تشخیص مجرمانه بودن فعالیت یک سایت از طریق درگاه ها به عهده دستگاه قضایی است نه شرکت شاپرک و پی اس پی ها. هرچند در یک سال گذشته شاپرک و پی اس پی ها بیشترین همکاری را با دستگاه قضایی داشته اند و مشخصات بسیاری از درگاه هایی که تراکنش مشکوک داشتند و به دادستانی اعلام شده و آن ها نیز پس از بررسی در صورتی که تخلفی صورت گرفته بود، با اطلاع رسانی به شاپرک یا پی اس پی ها دستور برخورد و مسدودسازی سرویس تراکنش صادر شده است. همچنین با دستور قضایی فعالیت سایت متخلف نیز از طریق دیگر دستگاه های متولی متوقف می شد.»

صاحب فصول در پاسخ به اینکه آیا شرکت های پی اس پی برای جلوگیری از کاهش درآمد کارمزدی تمایلی به برخورد با درگاه های متخلف ندارند گفت: به طور قطع شرکت پی اس پی محل درآمدشان، کارمزد تراکنش است، بنابراین اصراری به مسدودسازی درگاه یا پوزی را ندارند، اما این به معنای بی تفاوتی نسبت به درگاه های که از طریق تراکنش های غیرمجاز تخلف انجام می دهند نیست و اگر فردی چنین ادعایی کند اتهام زده است.

او با تاکید بر اینکه برخی تخلفات در درگاه یا دستگاه های پوز، از طریق پی اس پی ها قابل شناسایی نیست افزود: برای نمونه برخی تخلفات از دستگاه های پوز اینگونه است که فرد کالای قاچاق می فروشد و به خریدار می گوید به فلان مغازه مراجعه کن و فلان محصول را خریداری کن، این مسئله به تازگی در شرط بندی ها نیز باب شده و از طریق پی اس پی ها قابل شناسایی نیستند، اما در مواردی دیده شده دستگاه پوز مثلا در یک مغازه کفاشی قبلا سیصد هزار تومان تراکنش وجود داشته و امروز به 3 میلیون تومان رسیده یا اینکه ساعت سه نیمه شب تعدادی تراکنش دارد که کاملا غیرطبیعی است. با وجود این شرایط پی اس پی ها یا شاپرک نمی توانند مستقیم با این تخلفات برخورد کنند، بلکه نیازمند حکم قضایی است، از این رو پس از اطلاع به مسئولان قضایی درصورت تایید تخلف، سرویس تراکنش آن ها مسدود می شود.

این کارشناس بانکداری الکترونیک با بیان اینکه شناسایی تخلفات از طریق سیستمی با روش «بی او» و ارزیابی رفتار خریدار انجام می شود گفت: در این روش مقیاس تراکنش های هر درگاه بررسی می شود، البته باید توجه داشت که تخلفات از هر سیستمی زمانی قابل شناسایی خواهد بود که فرد ناظری در پی اس پی ها مبلغ و ساعت تراکنش و... را پیگیری کند و موارد مشکوک را اطلاع دهد، اما تخلفات از طریق دستگاه پوز قابل شناسایی نیست. البته هر دستگاه پوز یا درگاه الکترونیکی یک ترمینال دارد و تراکنش ها از طریق آن انجام می شود که با جابجایی محل کسب و کار یا سایت، ترمینال تراکنش ها تغییر نمی کند. بنابراین افراد برای سایت های شرط بندی خود، درگاه الکترونیکی را اجاره می کنند یا با مذاکره با دارندگان درگاه ها به توافقاتی می رسند که در مقابل استفاده از درگاه سهمی از درآمد را به آن ها بدهند، حتی برخی از دارندگان سایت های شرط بندی با ارائه مدارک درخواست درگاه الکترونیکی می هند.

نظارت ضعیف به دلیل درآمد کارمزدی

مدیر بانکداری الکترونیک پژوهشکده پولی بانکی بانک مرکزی در گفتگو با موج ضمن اشاره به اینکه از سال 85 به بعد مردم از مبادلات الکترونیکی به خوبی استقبال کرده اند، گفت: امنیت در پرداخت های الکترونیکی باید به صورت چند لایه انجام شود و یکی از لایه های که در ایران روی آن کار شده، انتقال امن پیام است، از این رو شاپرک و پی اس پی ها در این زمینه، امن هستند، اما تکنولوژی در بخش کارت های بانکی و تراکنش ها هنوز ناامن است، برای نمونه تکنولوژی کارت های مغناطیسی قدیمی و قابل "های کپی" است و تاکنون تخلفات زیادی در این بخش انجام شده، این در حالی است که کارت هوشمند امن تر از کارت های مغناطیسی بوده و بانک ها در ایران هنوز از این کارت های هوشمند استفاده نکرده اند، زیرا نیازمند سرمایه گذاری بزرگی است.

نیما امیرشکاری با تاکید بر اینکه مشکل تراکنش ها ناشی از ضعف نظارت است، گفت: یک متقاضی پس از دریافت مجوز درگاه، فعالیت خود را طبق مقررات شروع می کند که تا اینجا هم مشکلی نیست اما در ادامه برای هدف ناصحیحی از آن استفاده می کند. برای نمونه از این تراکنش ها برای خرید و فروش قاچاق یا گم کردن رد رشوه و پول های غیرقانونی استفاده می کنند. حالا برای کشف چنین تخلف هایی که میزان تراکنش آن ها نیز بالا می رود از طریق سامانه هوشمند امکان پذیر است، به عبارت دیگر باید سامانه های کشف پولشویی بر روی این سیستم ها مستقر شود تا امکان شناسایی تخلف وجود داشته باشد و تا امروز روی این بخش در ایران کم کار شده و شاپرک چند وقت پیش برای خرید یکی از این سیستم های پیشرفته اقدام کرد، اما به دلیل خارجی بودن سامانه و ممانعت برخی نهادهای نظارتی نتوانست آن را تهیه کند، زیرا معتقد بودند این سامانه می تواند در اقدامات ضد امنیتی مالی یا جاسوسی علیه ایران به کار گرفته شود. این در حالی است که امنیت سامانه مبادلات مالی در ایران به دلیل قدیمی بودن با چالش مواجه است.

امیرشکاری با نگاهی به مشکلات سامانه ارزیابی تراکنش ها در ایران گفت: این تراکنش ها به صورت معمول وارد سامانه می شوند و اگر مسئول پی اس پی به صورت موردی چک نکند تخلفات یا افزایش ناگهانی تراکنش ها مشخص نمی شود، اما در کشورهای پیشرفته به صورت هفتگی و ماهانه رشد تراکنش ها سیستمی ارزیابی و در اختیار اپراتور قرار می گیرد و به صورت مورد به مورد دوباره ارزیابی فنی می شوند از این طریق مسدودسازی درگاه های متخلف آسان است.

مدیر بانکداری الکترونیک پژوهشکده پولی بانکی بانک مرکزی با تاکید بر اینکه شاپرک در حال حاضر فقط می تواند محدودیت های فیزیکی و دستوری ایجاد کند، گفت: یکی از راه های کاهش تخلفات ناشی از درگاه ها محدود کردن صنف های دارنده مجوز درگاه و تعیین سقف تراکنش برای پذیرنده ها است و تا زمانی که سامانه با الگوهای پیشرفته ضد پولشویی و ...وجود نداشته باشد نمی توان از این تخلفات به صورت سیستمی جلوگیری کرد.

او با اشاره به اینکه در حال حاضر از نظر فنی امکان طراحی سامانه در ایران وجود دارد گفت: برای دستیابی به یک سامانه هوشمند پیشرفته باید سامانه شرکت های بزرگ خارجی را بررسی کرد که از چه الگوهایی استفاده می کنند. برای نمونه اگر فردی بخواهد پول کلانی را پولشویی کند آن را در 50 حساب پخش و با چرخش دوباره، آن را در یک حساب دیگر تجمیع می کند، این الگو در ایران شناسایی شده است، اما صدها الگوی دیگر وجود دارد که در ایران شناسایی نشده و کشورهای دیگر به آن دست یافته اند. بنابراین برای کاهش سواستفاده های مالی تنها دو راه وجود دارد؛ یا سامانه پیشرفته بخریم یا اینکه 20 سال در این بخش تجربه کسب کنیم تا سامانه موفقی در ایران ساخته شود.

بانک مرکزی و شاپرک متولی پی اس پی ها

رییس هیات مدیره شرکت پرداخت الکترونیک سداد در گفتگو با خبرنگار موج در این باره گفت: شاپرک متولی اصلی درگاه های الکترونیکی، شبکه شتاب کشور و کارت بانک ها است و بر تمام گردش های مالی بین بانکی نیز نظارت دارد.

فرامرز خالقی با بیان اینکه مجموعه 12+1 پی اس پی مجری قوانین و دستورالعمل های بانک مرکزی و شرکت های زیر مجموعه اش هستند افزود: شرکت های ارائه دهند پی اس پی رگولاتور نیستند و این اتفاقات در پی اس پی ها از تصمیم های بانک مرکزی یا شرکت های زیر مجموعه نشات می گیرد و باید از جنبه نظارتی و امنیتی به شکل بخش نامه به شرکت های ذینفع و بانک ها ابلاغ کنند تا با همکاری هم با تخلفات برخورد شود که البته نیازمند فناوری ها و روش های نوین است و نمی توان با روش های سنتی با مسائلی که در فناوری های نوین به وجود می آید مقابله کرد.

تراکنش ها زیر ذره بین

مدیرعامل شرکت پرداخت الکترونیک سداد با تاکید بر اینکه تنها به متقاضیانی که شرایط و مجوزهای لازم را داشته باشند درگاه داده می شود گفت: تنها به کسانی که نماد اعتماد و مجوزهای کسب و کار داشته باشند درگاه می دهیم.

محمد مهدی صادق در پاسخ به این سوال که نحوه نظارت به تراکنش درگاه ها زمانی که به صورت غیرعادی تراکنش ها افزایش پیدا می کند چگونه است، گفت: بستگی به پذیرنده دارد و برخی از آن ها ممکن است هر روز کنترل شوند اما برخی دیگر از پذیرنده ها ممکن است هر دو ماه یک بار بازرسی شوند. بنابراین مطابق با دستور العمل های شاپرک اقدام می کنیم.

نظارت های محرمانه

ابراهیمی کارشناس معاونت نظارت شرکت شاپرک در پیگیری خبرنگار موج در پاسخ به این سوال که چگونه از درگاه های الکترونیکی برای سایت های شرط بندی استفاده می شود، گفت: از برخی درگاه ها برای سایت های شرط بندی استفاده شده اما درباره چگونگی نظارت و دلایل فنی آن من نمی توانم پاسخی بدهم، زیرا محرمانه است.

یکی دیگر از مسئولان شرکت شاپرک که نخواست نام آن ذکر شود در این باره گفت: پیش از این خلا های زیادی در پی اس پی ها وجود داشت که روزنه ای برای سواستفاده بود، هرچند در تمام دنیا هکرها از طریق تغییر در آدرس سایت به تخلفاتی همچون استفاده از درگاه ها برای سایت شرط بندی دست می زنند و این مساله تنها در ایران رخ نداده و در کشورهای دیگر نیز دیده شده است، با این حال به تازگی بخشی از این خلا برطرف شده اما این مشکل تنها با نظارت حل نمی شود، زیرا این یک مشکل فنی است.

درآمد درگاه های فروش خدمات و تراکنش ها

مدیر بانکداری الکترونیک پژوهشکده پولی بانکی بانک مرکزی با بیان اینکه کارمزدها بر اساس مصوبات شاپرک و بانک مرکزی تعیین و تایید شده اند اظهار کرد: میزان کارمزدها و قوانین مربوط به آن، از سوی بانک مرکزی تنظیم می شود. در واقع این قوانین مشخص می کند، چه میزان کارمزد از مبدا حساب و استفاده کننده گرفته شود. البته باید توجه داشت که این نظام کارمزدی مربوط به چندسال پیش است و امروز برای انتقال مبلغ زیر 50 هزار تومان همان کارمزدی گرفته می شود که برای انتقال 50 میلیون تومان در نظر گرفته شده، به همین دلیل 86 درصد تراکنش های کشور مربوط به رقم های زیر 50 هزار تومان است و باعث افزایش ترافیک تراکنشی نیز شده که این مسئله بر کاهش نظارت تاثیر می گذارد، از طرف دیگر درگاه ها با تعیین مبالغ پایین به دنبال افزایش تراکنش ها و کسب کارمزد بیشتر هستند.

به گفته امیرشکاری در حال حاضر کارمزد تراکنش پوزها حدود 250 تومان است و برای پی اس پی کمتر از 200 تومان است.

در اینباره مسئول روابط عمومی شاپرک با تاکید بر اینکه کارمزد تراکنش ها بین شرکت پی اس پی و شاپرک توزیع می شود گفت: در مواردی که بانک پذیرنده(مقصد پول تراکنش) و بانک صادرکننده(مبدا پول تراکنش) یکی نباشد، علاوه بر شرکت پی اس پی و شاپرک به بخش سوئیچ شتاب نیز کارمزد تعلق می گیرد و میزان این کارمزد از صفر تا یک درصد مبلغ تراکنش است که به حجم مبادله پولی بستگی دارد. به عبارت دیگر در هر تراکنش چند بازیگر وجود دارد؛ یک متقاضی که حساب بانکی دارد و آن بانک صادر کننده نامیده می شود و دیگری یک پذیرنده در یک درگاه پرداخت الکترونیکی یا پوز است که حساب بانکی دارد و بانک پذیرنده نامیده می شود، همچنین شاپرک ، سامانه شتاب و یک شرکت پی اس پی در تراکنش درگاه های الکترونیکی نقش دارند.

صاحب فصول درباره منابع درآمدی درگاه های الکترونیکی نیز گفت: هر درگاه دو منبع درآمدی دارد؛ نخست از طریق فروش خدمات یک شرکت یا اپراتور است مثلا درگاه، شارژ ایرانسل 2 هزار تومانی را با درصدی تخفیف و کمتر از 2 هزار تومان می خرد و با قیمت 2 هزار تومان می فروشد که مابه التفات منبع درآمدی آن هاست و دیگری دریافت بخشی از کارمزد تراکنش ها که از پی اس پی ها دریافت می کنند.

براساس پیگیری خبرنگار موج از شرکت های پی اس پی کارمزدی که هر یک از این شرکت ها در قبال تراکنش دریافت می کنند، متفاوت بوده و بین نیم تا یک درصد است و بانک های مقصد نیز کمتر از نیم درصد به عنوان کارمزد در تراکنش های اینترنتی دریافت می کنند. البته برای کارتخوان ها کارمزد تراکنش مبلغ ثابت نیم درصد در نظر گرفته شده که از سوی شرکت ارائه دهنده درگاه الکترونیکی دریافت می شود.

از این رو بسیاری از شرکت ها از ارائه آمار دقیق درباره میزان تراکنش سالانه و ...خودداری می کنند و معتقدند این آمار محرمانه است و حتی بیان چگونگی ردیابی تراکنش ها را نیز اطلاعاتی فنی و درون سازمانی می دانند. با این حال از آنجایی که در چند وقت اخیر بسیاری از دارندگان مجوز درگاه های اینترنتی از امکانات پی اس پی برای راه اندازی سایت های قمار استفاده کرده اند، شفاف سازی شرکت های ارائه دهنده خدمات، می تواند از ظهور تخلفات جدید در این بستر جلوگیری کند.

هرچند این تراکنش ها به صورت شبکه ای انجام می شود و تنها شرکت پی اس پی و شاپرک می توانند آمار تراکنش ها را ارائه دهند. از این رو به راحتی هرگونه تخلف در درگاهی که با مجوز آن ها فعال شده را رد می کنند و از آنجایی که در پیگیری ما اطلاعات دقیقی نداده اند، ارائه آماری دقیق از میزان افزایش سواستفاده های اینترنتی غیر ممکن است، با این حال افزایش تبلیغات سایت های قمار، مشاهدات و شنیده های ما از میزان مالباختگان در شبکه های اجتماعی هرگونه تکذیب و رد این موضوع را غیر ممکن کرده است. چراکه حتی دیده شده بازیگران، چهره های شناخته شده و سلیبریتی ها نیز در صفحه شخصی اینستاگرام خود به تبلیغ یک سایت شرط بندی پرداخته و این حکایت از گستردگی شرط بندی بین اقشار مختلف جامعه در کشور دارد و پس از مدتی افرادی با درآمدهای میلیاردی به مرفه های خارج نشین بدل می شوند، زیرا به راحتی این پول ها را با خرید بیت کوین و دیگر اعتبارهای مجازی از رصد دستگاه های نظارتی و مالی خارج می کنند.

براساس گفته کارشناسان، علاوه بر اینکه سیستم های کنترلی پی اس پی ها روی فعالیت درگاه های الکترونیکی ضعیف عمل می کنند، خود پی اس پی ها و شاپرک از تراکنش درگاه ها سود می برند و از نظر قانونی نیز اختیار برای برخورد با تخلفات درگاه های الکترونیکی، پوز ها و... ندارند و باید با حکم دستگاه قضایی برخورد صورت گیرد از این رو سواستفاده از شبکه های مبادلات پولی اینترنتی در ایران در حال گسترش است و این مشکل تنها با تشکیل کمیته های متشکل از دستگاه قضایی و دیگر نهادهای نظارتی برای برخورد سریع با این مشکلات امکان پذیر است، زیرا تا زمانی که نظارت ها از سوی پی اس پی ها و شاپرک برای ارائه گزارش تخلفات انجام نشود، دستگاه قضایی نیز نمی تواند حکمی علیه درگاه های متخلف صادر کند.

با توجه به آثار منفی قمار در شکل نوین آن یعنی شرط بندی های اینترنتی بر اجتماع و اقتصاد کشور، خبرگزاری موج که به اسنادی در خصوص نقش برخی از عوامل پشت پرده و فعال در این سایت ها به دست آورده است، تصمیم دارد تا در سلسله گزارش هایی ضمن آشکارسازی تاثیر و فعالیت های این نهادها و افراد مانع توسعه روزافزون پدیده قمار و خروج گسترده ارز در شرایط فعلی از اقتصاد کشور شود. در گزارشات بعدی موج درگاه هایی که برای استفاده از این تخلف آشکارا به صورت سهوی یا عمدی در اختیار متخلفین قرار گرفته با پیوست مستندات به اطلاع عموم خواهد رسید.