بهزودی با مصوبهای که دولت با همکاری مرکز ملی فضای مجازی در دست تنظیم دارد، فعالیت استخراج کنندگان پول دیجیتال و صرافیهای الکترونیکی ارزرمزها قانونی می شود.

معصومه بخشی پور: ارز دیجیتال یا Cryptocurrency یک فرم از پول الکترونیکی است که به دلیل داشتن ویژگی رمزنگاری درحین انتقال در اینترنت برای امنیت بیشتر، حذف واسطه ها و ناشناس بودن طراحی شده و غیرقابل هک و پیگیری است.

ارزهای دیجیتال از فناوری غیرمتمرکز استفاده می کنند و به کاربران امکان پرداخت امن و ذخیره پول را بدون نیاز به ثبت نام یا استفاده از بانک ها و سازمان های واسطه، می دهند. اکثر ارزهای دیجیتال روی پایگاه داده توزیع شده ای به نام بلاکچین اجرا میشوند. درهمین حال بیشتر واحدهای اصلی ارز دیجیتال نیز توسط یک فرآیند به نام استخراج یا «ماین» تولید می شوند.

اولین ارز دیجیتال بیت کوین است که در سال ۲۰۰۹ ایجاد شد و پادشاه دنیای ارزهای دیجیتال نام گرفت ولی در چند سال گذشته ارزهای دیجیتال زیادی معرفی و عرضه شده اند و گفته می شود هم اکنون حدود ۹۰۰ ارز دیجیتال در بازارهای جهانی تجارت می شود.

ارز دیجیتال و مشکلاتی که با خود به همراه آورد

با توسعه ارزهای دیجیتال (ارز رمز) در دنیا و به تبع آن در کشورما، برغم مزایایی که پول دیجیتال دارد، ناشناخته بودن این فناوری مشکلاتی را برای کشورها به همراه داشته و به نظر می رسد نبود قوانین مشخص برای آن و عدم آگاهی از چگونگی کاربرد این فناوری، باعث ضررو زیانهای خرد و کلان اقتصادی شده است.

در ایران، مخاطراتی که معاملات پول دیجیتال به دلیل نداشتن آگاهی کاربران به همراه داشته به فعالیت بدون قانون استخراج کنندگان ارز دیجیتال، نبود تضمین سرمایه گذاری روی ارزها و سایر موارد فنی و غیرفنی منجر شده و معلوم نیست که بازیگران دنیای ارز دیجیتال چه کسانی هستند.

در این میان وجود بدافزارهای مختلفی که از طرق مختلف بر بستر ارز دیجیتال فعال شده و امنیت کاربران را به مخاطره می اندازد، خرید و فروش غیرقانونی دستگاههای استخراج کننده پول دیجیتال که بسیاری از کاربران را برای دریافت سود بیشتر به حضور در این بازار ترغیب میکند و سرمایه گذاری بدون پشتوانه مردم در بازار ارزدیجیتال از دیگر موضوعاتی است که پاسخ روشنی برای آن وجود ندارد.

با این حال شواهد نشان می دهد که با وجودی که ارز دیجیتال هنوز در کشور به ساماندهی واحدی نرسیده اما معامله می شود.

حجم معاملات ارزهای دیجیتال در ایران

بررسی وب سایت دادههای تحلیلی کوین دنس (Coin Dance) نشان می دهد که ۱۰ ارزرمز بیشترین حجم بازار را در اختیار دارند. از جمله می توان به بیت کوین، اتریوم، ایکس آی پی (xrp )، بیت کوین کش، eos، استلار (stellar)، لیت کوین، تتر، کاردانو و مونرو اشاره کرد. درهمین حال ارزرمزهایی مانند دش، اتریوم کلاسیک و ZB نیز در معاملات مربوطه دیده می شود.

برمبنای آخرین آمار این پایگاه تحلیلی در هفته منتهی به پایان سپتامبر ۲۰۱۸، ارز دیجیتال بیت کوین در ایران در این بازه زمانی بالغ بر ۴۳ معامله داشته که می تواند ناشی از سرمایه گذاری مردم برای حفظ ارزش پول و انتظار افزایش قیمت در انتهای سال میلادی پیش رو باشد. این درحالی است که این ارز در آمریکا طی یک هفته ۱۱۰۶ بار معامله شده است. همچنین چین ۵۳۵ بار، عربستان ۳۴ بار، کره جنوبی ۳ بار، ترکیه ۱۰ بار، اتحادیه اروپا ۳۳۱ بار و روسیه ۲۱۳۱ بار استخراج آزاد بیت کوین داشتند.

در بازه زمانی مورد اشاره، بیشترین حجم معاملات به بیت کوین با ۲۷ درصد، تتر با ۲۱ درصد و اتریوم با ۱۱ درصد معاملات، مربوط می شود.

ارزدیجیتال در کدام کشورها قانونی است

برمبنای بررسی های انجام شده از وضعیت ۷۲ کشور بررسی شده از سوی مرکز ملی فضای مجازی درخصوص وضعیت مقرراتگذاری در حوزه ارزرمزها، مشخص شده است ۲۳ درصد کشورها ذیل قوانین مبارزه با پولشویی و تامین مالی تروریستها، نسبت به مقررات گذاری در این حوزه اقدام کرده اند. وضع قوانین برای صرافیها در ۱۶ درصد کشورها اتفاق افتاده و ۱۱ درصد کشورها برای استفاده توسط شخصیتهای حقوقی، ارز دیجیتال را مقررات گذاری کرده اند.

بررسی ها نشان می دهد که ۱۳ کشور از جمله کانادا، چک و دانمارک بیت کوین را ذیل قوانین مبارزه با پولشویی و تامین مالی تروریست ها قرار داده اند. در همین حال ۲۴ کشور از جمله استونی، فرانسه، فنلاند ، آلمان، ایتالیا و کانادا بیت کوین را ذیل مقررات مالیاتی گذاشته اند و در کشوری مانند چین استفاده ارز دیجیتال تنها برای اشخاص حقیقی آزاد است.

از سوی دیگر ۷ کشور از جمله چین، چک و فیلیپین، مقرراتی برای استفاده اشخاص حقوقی از بیت کوین تدوین کرده اند؛ ۵ کشور از جمله اکوادور، چین و روسیه ارز مجازی خود را منتشر کرده اند و ۹ کشور ، روی صرافی های مبادله بیت کوین مقررات وضع کرده اند.

مدیریت روی ارز دیجیتال سخت است

سعید مهدیون، معاون مرکز ملی فضای مجازی در گفتگو با خبرنگار مهر، درباره وضعیت فعلی ارز رمز در کشور و فعالیت کاربران در این حوزه، توضیح می دهد و با بیان اینکه ارز دیجیتال هم اکنون در کشور معامله می شود، معتقد است که خاصیت پول دیجیتال این است که نظام مدیریت روی آن سخت است.

وی با بیان اینکه ارزرمز با فناوری بلاکچین ( زنجیره بلوکی) عجین شده اما باید این دو را از هم تفکیک بدهیم، می گوید: فناوری بلاکچین با عنوان فناوری، مسائل خاص خود و کاربردهای مختلفی دارد که یکی از این کاربردها «ارز رمزها» هستند. در نتیجه خود فناوری بلاکچین ذاتا مضر نیست و با توجه به کاربردهایی که دارد، مورد تشویق همه است.

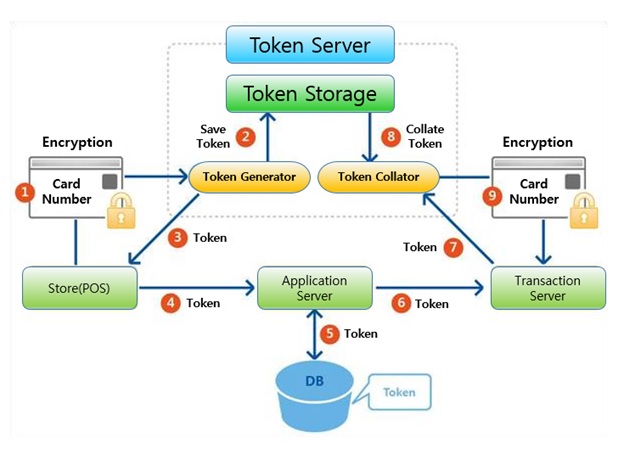

مهدیون با اشاره به اینکه برمبنای فناوری بلاکچین، دارایی هایی با پشتوانه مبادله می شود که تحت عنوان «توکن» شناخته می شود، می افزاید: به این معنی که بخشی از دارایی مشهود و نامشهود فرد (مانند نرم افزار) به دیجیتال تبدیل می شود. این دارایی ها دارای پشتوانه است و با توجه به مشخص بودن ارزش آن، مشکلی ایجاد نمی شود.

معاون مرکز ملی فضای مجازی با تاکید براینکه زمانیکه از «ارز رمز» صحبت می شود به موضوع بالا که دارایی با پشتوانه است، کاری نداریم، ادامه می دهد: این دارایی با پشتوانه اگر طلا و یا پول باشد، توسط بانکهای مرکزی هر کشوری پشتیبانی می شود و اگر سهام شرکتی نیز بخواهد به دیجیتال تبدیل شود، سازمانهای بورس دنیا از آن پشتیبانی می کنند. در نتیجه کسی مخالف این مدل ارزرمز با پشتوانه نبوده و در چارچوب قوانین و مقررات و ضوابط بورس در هر کشوری مبادله می شود.

«ارزرمز» با پشتوانه در ایران نداریم

مهدیون با بیان اینکه ما هنوز در کشور کار خاصی در زمینه ارزرمزهای با پشتوانه نکرده ایم و این نوع پول دیجیتال در کشور ما وجود ندارد، می گوید: آنچه که معمولا نگران کننده است و ما در رابطه با آن صحبت می کنیم و جنبه های مثبت و منفی آن دیده می شود، کاربردهای پول دیجیتال بدون پشتوانه است که تنها، اقبال مردم ارزش آن را بالا و پایین می آورد و نوسانات آن زیاد است. از جمله این ارزها می توان به «بیت کوین»، «تتر» و «اتریوم» اشاره کرد. این ارزها به دلیل ماهیتی که دارند می توانند نظام های مالی دنیا را دور بزنند و به همین دلیل کشورهای مختلف برای قانونگذاری روی آنها، به فکر افتاده اند.

وی موضوع پولشویی، نوسانات اقتصادی به دلیل عدم ورود به گردش مالی و خروج سرمایه از کشورها را از جمله دلایل زنگ خطر ارز دیجیتال بدون پشتوانه عنوان کرده و می افزاید: در این زمینه تنها چیزی که اجماع جهانی به آن رسیده، اصطلاحی است که تحت عنوان KYC شناخته می شود و معادل KNOW YOUR CUSTOMER (مشتریت را بشناس) است.

معاون مرکز ملی فضای مجازی با اشاره به اینکه قوانین KYC با هدف شفاف سازی مالی و جلوگیری از پولشویی و تامین مالی تروریسم تدوین شده تا مبدا و مقصد ارز رمزها مشخص باشد، ادامه می دهد: در قوانین مربوط به KYC تبدیل ارزرمزها به پول واقعی در یک مکان فیزیکی باید انجام گیرد و صرافیهای خاص الکترونیکی از جمله این مکانها است که باید تبدیل این نوع پول در آن انجام شود. به این ترتیب هویت صرافی و نقل و انتقال پول دیجیتال، مشخص بوده و از طریق این مقررات کنترل می شود.

خطر تحریم در کمین سپرده گذاران ارزهای دیجیتال

مهدیون با بیان اینکه برای تبادلات مالی از طریق پول دیجیتال، اجماع جهانی بر مقررات گذاری و انجام کار قانونی بر این بستر است، می گوید: در کشور ما شرایط کمی سخت تر است. چرا که مقررات گذاری در این زمینه انجام نشده و آنجایی که مردم به این بازار ورود می کنند و می خواهند از طریق این صرافی ها پول نقد را تبدیل به کوین و ارز رمزهای مختلف کنند، این صرافیها و قوانین و مقررات لازم برای آن وجود ندارد. درنتیجه کسانی که می خواهند وارد این بازار شوند، ناچارند از صرافیهای خارج از کشور استفاده کنند.

وی با اشاره به نگرانیهایی که از سپرده گذاری در صرافیهای خارج از کشور وجود دارد، می افزاید: عمده صرافی ها در این بازار آمریکایی هستند و تحت قوانین کشور آمریکا و قوانین وزارت بازرگانی این کشور فعالیت می کنند. در نتیجه شرایط تحریم برای آنها وجود دارد و چنانچه آدرس «آی پی» ایرانی را تشخیص دهند و متوجه شوند که مبدا نقل و انتقال پول، ایران است، هر لحظه امکان تحریم کردن حساب ایران را دارند و به این ترتیب پول ایرانیها از بین رفته و اجازه دسترسی به آن داده نمی شود.

وی افزود: در بازارهای واقعی سرمایه برای سپرده گذاری قبل از ورود به بازار اصلی، یک بخش دمو و آموزش وجود دارد و این درحالی است که در مبادله ارزرمزها هیچگونه دمو و آموزشی وجود ندارد و این خطر وجود دارد که شخص، نقاط کلیدی را نشناخته و پس از سرمایه گذاری ضرر کند.

فعالیت صرافی های الکترونیکی قانونی می شود

معاون تنظیم مقررات مرکز ملی فضای مجازی راهکار فعلی در این باره را به رسمیت شناختن صرافیهای قانونی ارز دیجیتال عنوان می کند و با بیان اینکه به نظر می رسد اگر در ایران صرافیهای شناخته شده قانونی وجود داشته باشد، برخی از مشکلات قابل رفع است و می توان در KYC نیز نقش جدی بازی کرد، می گوید: وجود صرافیهای الکترونیکی در داخل کشور، رعایت قوانین مربوط به پولشویی و مشخص شدن مبدا و مقصد سرمایه را به همراه خواهد داشت، در این صورت مردم هم می دانند که اهلیت کدام صرافی تایید شده و فعالیت خود در حوزه ارز دیجیتال را از طریق آن پیگیری می کنند.

مهدیون، استخراج کنندگان ارز دیجیتال که با نام «ماینر» شناخته می شوند، را از دیگر بازیگران تاثیرگذار این حوزه عنوان می کند و می گوید: در این زمینه دو بازیگر مهم وجود دارد که یکی، آنهایی هستند که برای این کار، سخت افزار استخراج ارز تولید می کنند و هم اکنون دو شرکت عمده آمریکایی و چینی، این بازار را در اختیار دارند و ما حرف جدی در زمینه تولید سخت افزار استخراج ارز نداریم. برمبنای این سخت افزارها، استخراج ارزرمزها با کارکرد عمومی و بدون پشتوانه ممکن می شود. از سوی دیگر، ماینرها نیز در این بازار خودشان دست به استخراج ارز زده و معامله ثبت کرده و سود آن را دریافت می کنند.

ماینرهای زیرزمینی به روی زمین می آیند

وی با اشاره به اینکه برای استخراج ارز دیجیتال در کنار سخت افزار، نیاز به نرم افزارهای عمدتا اپن سورس (منبع باز) نیز است، ادامه می دهد: نگاه در این قسمت کار، یک صنعت تبدیلی است که از برق، ارز دیجیتال تولید می کند و به همین دلیل است که درحالیکه بسیاری کشورها معامله با این ارزرمزها را ممنوع کرده اند اما استخراج آن ممنوع نیست. چرا که این مدل استخراج ارزآوری برای کشورها به همراه خواهد داشت. استخراج ارز و فروش آن در صرافیهای معتبر و تبدیل این ارز به صادرات به نفع کشورها خواهد بود. اما در کشورما هنوز این موضوع به صورت صنعتی شناخته نشده و به همین دلیل به صورت زیرپله ای کار می شود.

معاون مرکز ملی فضای مجازی با اشاره به «مصوبه شورای پول و اعتبار که بر اساس آن هرگونه فعالیتی در زمینه ارز دیجیتال را برای مبارزه با پولشویی، ممنوع کرده است»، می گوید: اگر فعالیت ماینرها تحت ضوابط خاصی بوده و هدایت شده باشد، ضربه خاصی به اقتصاد نمی زند. باید فعالیت این بازیگران ارزدیجیتال را به رسمیت شناخت تا آنها از فعالیت زیرزمینی دست کشیده و کار قانونی انجام دهند. البته این موضوع نیازمند تعریف یک مدل اقتصادی درست است.

مهدیون به بازیگر دیگری که در عرصه ارز دیجیتال فعالیت می کند و با نام «استخر» شناخته می شود نیز اشاره می کند و می گوید: استخرها کسانی هستند که توانایی راه اندازی تشکیلات صنعتی برای استخراج ارزرمز ندارند و از طریق سخت افزارهای کوچک و یا بخشی از ظرفیت پردازشی کامپیوتر خود، اقدام به استخراج ارز می کنند. این استخراج با توجه به اینکه در منزل توسط این ماینرهای کوچک انجام می شود، مصرف بالایی از حجم برق خانگی دارد و ممکن است هزینه برق به صورت تصاعدی محاسبه شود.

«ماینینگ» صنعت می شود

معاون تنظیم مقررات مرکز ملی فضای مجازی با بیان اینکه هم اکنون فعالیت ماینرهای ارز دیجیتال در کشور رسمی و روی زمینی نیست، می گوید: این صنعت در کشور ما به صورت زیرزمینی پیش می رود و به همین دلیل مزایای آن از جمله ارزآوری برای کشور از دست می رود. این استخراج کنندگان عمدتا به ماینرهای بزرگ چینی و روسی متصل می شوند و هیچ قانونی بر فعالیت آنها حاکم نیست.

تجهیزات استخراج ارز دیجیتال معطل مصوبه دولت

مهدیون با اظهار امیدواری از اینکه این مصوبه، فعالیت قانونی بازیگران ارز دیجیتال در کشور را رقم بزند، می گوید: هم اکنون بخشی از تجهیزات مربوط به استخراج ارز دیجیتال به دلیل مشخص نشدن این مصوبه، همچنان در گمرک معطل مانده است.

وی با بیان اینکه بیشتر کشورها فعلا معامله با ارز رمز را ممنوع کرده اند تا KYC و نظام شناخت مشتری و مبارزه با پولشویی راه اندازی شود، می افزاید: در کشور ما نیز تا قبل از مصوبه شورای پول و اعتبار که کمتر از یک سال پیش بود، مقرراتی برای واردات تجهیزات مرتبط با استخراج ارز دیجیتال نداشتیم و این سرورها و کارت گرافیک آن در ذیل تجهیزات الکترونیکی و سرور وارد کشور می شد.

معاون مرکز ملی فضای مجازی ادامه داد: اما پس از آن، مصوبه شورای پول و اعتبار، ورود هرگونه تجهیزات مرتبط را ممنوع کرد تا این تجهیزات به شکل صنعتی قابل ورود نباشد. اگرچه به لحاظ ذاتی هر لپ تاپ و کامپیوتری یک برد گرافیکی دارد اما شکل صنعتی نیست و خانگی است. بنابراین جلوی تجهیزاتی که با قطع صنعتی وارد کشور می شد، گرفته شد.

مهدیون می گوید: هم اکنون نیز منتظر مصوبه دولت برای قانونمندشدن استخراج ارز دیجیتال در کشور هستیم و شنیده ها حاکی است که با توجه به اینکه مخالفتی با صنعتی شدن ماینینگ در کشور وجود ندارد، به زودی این تجهیزات از سوی گمرک استخراج می شوند.

فعالیت استخراج کنندگان پول دیجیتال قانونی میشود

وی درباره مصوبه در دست بررسی دولت برای قانونگذاری فرآیندهای مرتبط با ارزدیجیتال، می گوید: این موضوع در کمیسیون های دولت در دست بررسی است. هم اکنون دولت درحال تنظیم یک سند سیاستی است که در آن قرار است بانک مرکزی و بورس ضوابط خود را اعلام کرده و صرافیها و ماینرها شکل قانونی به خود بگیرند.از آنجایی که مرکز ملی فضای مجازی نیز یک سری مطالعاتی دراین باره داشته و در ۶ جلسه کمیسیون عالی تنظیم مقررات مرکز ملی فضای مجازی روی آن بحث شده است، این فرآیند توسط مرکز ملی فضای مجازی و کمیسیون دولت به صورت هماهنگ با هم جلو می رود و نیازی به سیاست جداگانه ای در شورای عالی فضای مجازی ندارد. مضاف بر اینکه، پیش نویس این مصوبه نیز توسط مرکز ملی فضای مجازی برای شورای عالی فضای مجازی، آماده شده بود اما با توجه به اینکه دولت در این زمینه دیدگاههای هماهنگ دارد، نیازی به طرح آن در جلسه شورا نبود.

مهدیون با بیان اینکه این مصوبه به زودی تصویب خواهد شد و شخص رئیس جمهور هم به شدت در این رابطه نظر دارد تا هرچه سریعتر تصویب شود، می افزاید: معاملات با ارز رمزهای بدون پشتوانه، فضایی می تواند ایجاد کند که تجارت بین المللی، بهتر پا بگیرد؛ البته اگر شرایط آن کنترل شده باشد. مزیت این ویژگی این است که برای مثال در مقایسه با جابجایی پول از نظام سوئیفت، سرعت آن بیشتر و کارمزدش کمتر است. بنابراین در چارچوبهای هدایت شده تجارتهای خرد، می توان در معاملات از طریق صرافیهای مجاز از ارزرمز استفاده کرد تا بحث پولشویی در کشور مبدا و مقصد دچار مشکل نشود.

ارز دیجیتال جایگزین پول ملی نمی شود

معاون مرکز ملی فضای مجازی با اشاره به اینکه هنوز کشور به این نتیجه نرسیده که ارز دیجیتال جایگزین نیازهای تسویه مالی و جایگزین پول ما باشد، ادامه می دهد: هم اکنون نظامهای مالی مانند ساتنا و پایا با سرعت خوبی در داخل کشور درحال سرویس دهی هستند و جایگزین کردن ارزدیجیتال با آنها، جز معضل چیز دیگری به همراه نخواهد داشت. اما اگر این فضا باز شود، شاهد پیشنهادات استارتاپی زیادی خواهیم بود و در این زمینه تکنولوژی بلاکچین و توکن می تواند کمک کند.

مهدیون با بیان اینکه ساماندهی این فضا، قوانین و مقررات را بر فعالیت تمامی بازیگران این فناوری- صنعت، حاکم می کند، افزود: ساماندهی حوزه پولی ارز دیجیتال توسط بانک مرکزی انجام می شود و جواز صنعت ماینینگ نیز باید توسط وزارت صنعت صادر شود. در این حوزه وزارت ارتباطات نقش خاصی ندارد.

پیگیری بدافزارهای ماینر از طریق قانون جرایم رایانه ای

وی درباره تخلف ماینرها در فضای موجود و استفاده از قدرت پردازش کامپیوتر کاربران که پیش از این نیز از سوی مرکز ماهر هشدار داده شده بود، می گوید: در حال حاضر قانونی که برای فعالیت تمام بازیگران ارز دیجیتال از جمله ماینرها حاکم است همان ماده ۳۶ مصوبه شورای پول و اعتبار درخصوص مبارزه با پولشویی است که هرگونه فعالیتی در این زمینه را منع کرده است. اما موضوع استفاده ماینرها از CPU کاربران، یک ویروس و بدافزار محسوب می شود و فعالیت بدافزار در هر حالتی غیرقانونی است.

این مقام مسئول با بیان اینکه مطابق قانون جرایم رایانه ای برخورد با اینها مطابق با برخورد با باج افزارنویسی خواهد بود و باید مطابق قانون با آن برخورد شود، ادامه می دهد: از آنجایی که هزینه سخت افزار و برق گران است، برخی به اسم ماینر از دزدیدن اموال سایرین، سخت افزار دزدی و برق دزدی کرده و حق انشعاب برق و هزینه ظرفیت پردازشی را نمی دهند.

وی درباره نقش نظارتی مرکز ملی فضای مجازی درخصوص فعالیت غیرقانونی ماینرها در کشور، می افزاید: مرکز ملی فضای مجازی، به طور عام برهمه مسائل نظارت کلی دارد و این نقش را هم اکنون در زمینه پول مجازی در مصوبه هیات دولت نیز بازی کرده تا شاید نیازی به مصوبه شورای عالی فضای مجازی نباشد؛ اما در صورتی که دستگاهها به وظایف خود عمل نکنند، از بعد نظارت اجرایی، این مرکز ورود خواهد کرد.